(报告出品方/分析师:中泰证券 冯胜 张晨飞)

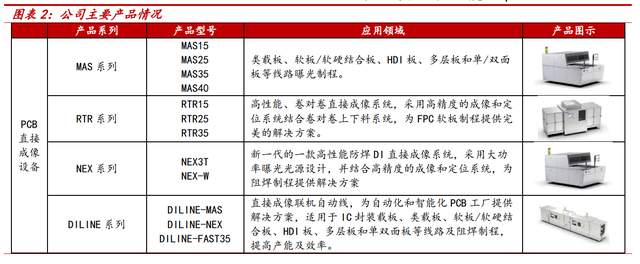

1.1、深耕直写光刻,从PCB发展到泛半导体

深耕直写光刻设备,跻身行业第一梯队。公司成立于2015年,专业从事以微纳直写光刻技术为核心的直接成像设备及直写光刻设备的研发和生产。

公司深耕PCB领域,已累计服务100多家客户,包括深南电路、健鼎科技等行业龙头,同时公司正在向精度要求更高的泛半导体领域拓展。2021年4月,公司登陆科创板上市。

1)PCB系列:公司产品包括直接成像设备和直接成像联机自动线系统。可为硬板、软板、IC载板等高端PCB制造商提供灵活高效的曝光解决方案;

2)泛半导体系列:在半导体领域,公司产品包括掩膜版制版和IC制造直写光刻设备,公司设备的光刻精度能够达到最小线宽350nm,能够满足线宽90nm制程节点的掩膜版制版需求;在面板领域,公司主要产品为OLED直写光刻设备自动线系统,应用于OLED显示面板制造,光刻精度能够实现最小线宽0.7μm。

公司业绩快速增长。2017-2021年公司营业收入从0.22亿元增长至4.92亿元,CAGR为117.05%;归母净利润从-684.67万元增长至1.06亿元。2022年一季度,公司实现营业收入1.04亿元,同比增长28.21%;实现归母净利润1967.36万元,同比增长51.19%。随着公司PCB直接成像的持续深耕以及泛半导体光刻的快速发展,公司业绩高增长态势有望延续。

公司控股股东和实际控制人为程卓女士。截至2022年一季报,程卓女士直接持有公司30.45%股权,并通过亚歌半导体、纳光刻、合光刻三个员工持股平台间接持有公司2.5%的股权。程卓合计持有公司32.95%股权,是公司的实际控制人。

2.1、光刻是PCB生产的重要工艺,用于内外层图形和阻焊层制造

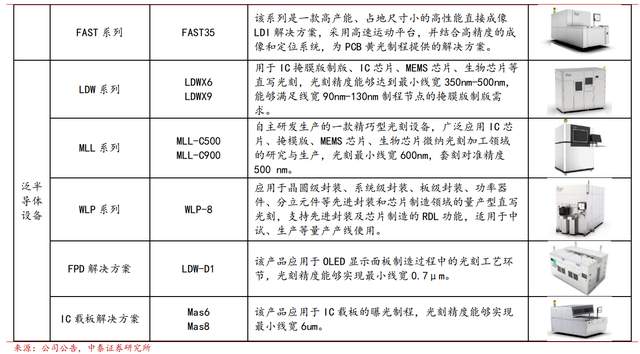

光刻是高精度的图案化技术,在先进制造中应用广泛。光刻技术是指利用光学-化学反应原理和化学、物理刻蚀方法,将设计好的微图形结构转移到覆有感光材料的晶圆、玻璃基板、覆铜板等基材表面上的微纳制造技术。光刻技术作为图案化技术的核心,是人类迄今所能达到的尺寸最小、精度最高的加工技术,在半导体、显示面板、掩膜版、印制电路板等先进制造领域应用广泛。

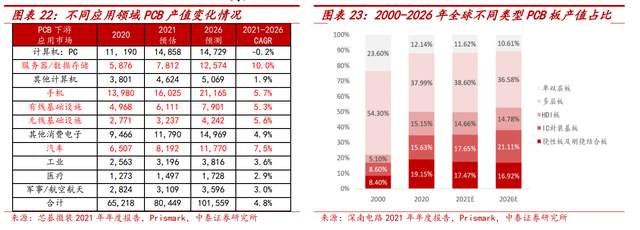

全球PCB行业产值稳步增长。根据Prismark数据,2021年全球PCB行业产值为804.49亿美元,同比增长23.4%。受益于无线通信、新能源和智能驾驶、消费电子、服务器和数据储存等下游市场的发展,未来几年PCB行业有望持续增长,根据Prismark数据,预计2026年全球PCB行业产值将达到1015.59亿美元,2021-2026年CAGR约为4.8%。

中国已成为全球最大的PCB生产市场。PCB是电子信息产业的基础之一,随着国内电子信息产业的快速发展,国内成为全球PCB重要的生产基地。根据Prismark数据,预计2021年中国PCB产值为436.16亿美元,占全球市场的比例达到54.2%。

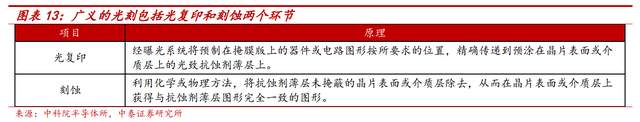

PCB应用广泛,种类多样。PCB是承载电子元器件并连接电路的桥梁,作为电子产品之母,其应用领域包括通讯设备、计算机及网络设备、消费电子、汽车电子、工业控制及医疗等行业。PCB种类较多,一般可分为中低层板、多层板、挠性及刚挠结合板、HDI板和IC封装基板。

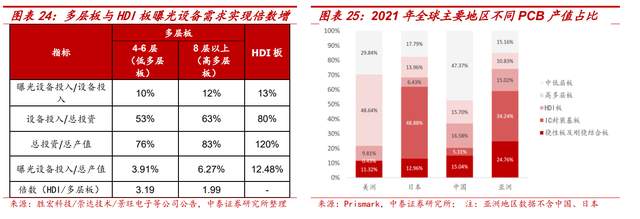

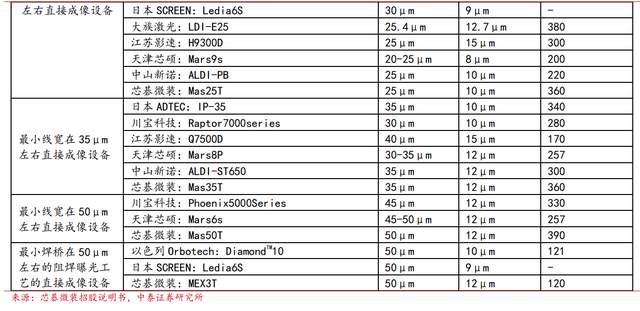

国内PCB行业中高端产品占比提升,推动曝光设备快速增长。根据Prismark数据,中国高多层板、HDI板、IC封装基板、挠性板及刚挠结合板等中高端PCB的产值占比为52.63%,而美洲和日本中高端PCB的产值占比分别为70.19%、82.22%。随着中国电子信息行业的发展与升级,预计中国中高端PCB产值占比将逐步提高。PCB行业结构升级将推动我国曝光设备快速增长。

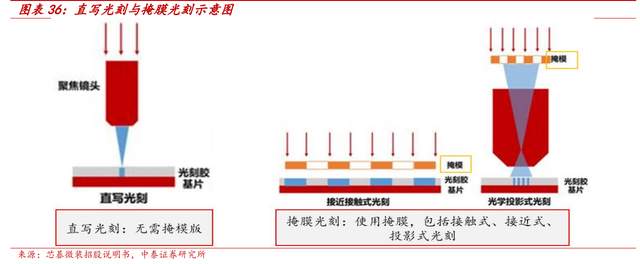

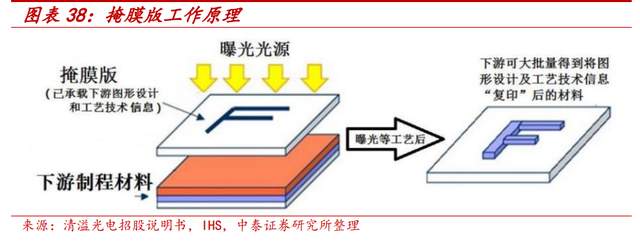

PCB曝光设备分为传统曝光和直接成像设备。掩膜版曝光需要在基板表面贴一层特殊的感光膜,之后通过曝光和显影将线路图形转移到基板上。直接成像是通过光学成像系统将图形光束聚焦成像至已涂覆感光材料的基板表面上,完成图形的直接成像和曝光。直接成像技术不需要使用掩膜版,因此工艺流程大幅简化。

PCB直接成像设备市场仍以海外企业为主。目前以色列Orbotech、日本ORC等国外企业在PCB直接成像设备市场处于领先地位。根据Global lnfo Research数据,2020年PCB直接成像设备市场CR15市占率接近98.35%,以色列Orbotech的市占率为51.58%。

3.1、光刻是泛半导体的重要工艺,直写光刻应用前景良好

光刻在泛半导体领域应用广泛。光刻工艺应用于IC制造、FPD(平板显示器,Flat Panel Display)制造以及掩膜版制版。根据光刻过程是否使用掩膜版,光刻技术主要分为直写光刻与掩膜光刻。其中,IC制造及掩膜版对光刻精度的要求为纳米级,FPD制造的光刻精度为微米级。

泛半导体的光刻包括直写光刻、掩膜光刻,二者的区别在于是否使用掩膜版。直写光刻根据辐射源的不同大致可进一步分为两大主要类型:一种是光学直写光刻,如激光直写光刻;另一种是带电粒子直写光刻,如电子束直写、离子束直写等。掩膜光刻根据掩膜版位置可进一步分为接近/接触式光刻以及投影式光刻。直写光刻的优势是无需掩膜版、设计易修改、制造周期短,但其光刻精度低于掩膜光刻,因此适用于精度要求相对较低的领域。

1)掩膜版制造:泛半导体器件类型多样、升级迭代快,因此特定型号的掩膜版使用寿命较短。直写光刻能够满足掩膜版制造的精度要求,且适用于小批量的灵活生产,因此是掩膜版制造的主流选择。受半导体产业工艺升级推动,掩膜版需求旺盛,直写光刻设备需求持续增长。

2)IC封装和低端产品制造:直写光刻在小批量、多品种泛半导体器件的生产与研发试制中具有比较优势,随着技术的成熟和发展,泛半导体在IC封装、低端IC制造、低世代FPD制造中具备良好的应用前景。

根据Yole Development,激光直写光刻技术在IC先进封装领域内的应用将在未来三年内逐步成熟并占据一定的市场份额,具有良好的市场应用前景。

3.2.1、掩膜版制版:终端产品高端化发展拉动掩膜版制版市场需求

IC和面板是掩膜版主要应用领域。掩膜版(Photomask)又称光罩、光掩膜、光刻掩膜版、掩膜版等,是微电子制造过程中的图形转移工具或母版,是承载图形设计和工艺技术等知识产权信息的载体。曝光光源发出的光束通过掩膜版之后,形成需要光刻的线路图形。根据前瞻产业研究院数据,IC、LCD、OLED是掩膜版的前三大应用领域,应用占比分别为60%、23%、5%。

后摩尔时代先进封装前景可期。后摩尔定律时代芯片性能逼近物理极限,行业开始注重封装环节,采用倒装、3D封装、系统级封装等方式进一步提升芯片性能。根据Yole,2021年先进封装的全球市场规模约为350亿美元,2025年先进封装市场规模有望达到420亿美元。

3.2.3、直写光刻在FPD制造中具备良好应用前景

FPD产业发展,推动光刻设备需求增长。根据 Mordor Intelligence数据,2018年全球FPD市场规模约为1578.50亿美元,预计行业将保持持续增长态势。根据 UBI Research 数据,2019年全球OLED制造设备市场规模约为 83.1 亿美元,其中光刻设备应用于阵列工艺环节,该环节设备规模占比约为 36%,以此推算OLED光刻设备市场空间约为30亿美元。

3.3、泛半导体光刻仍以国外企业为主,国内企业快速进步

泛半导体光刻设备市场仍以国外企业为主:

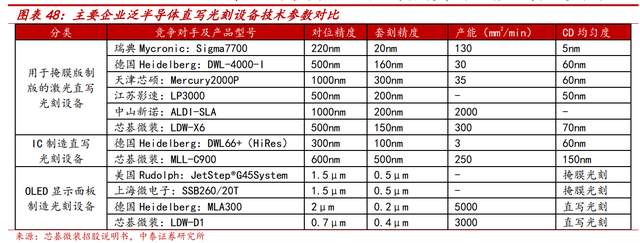

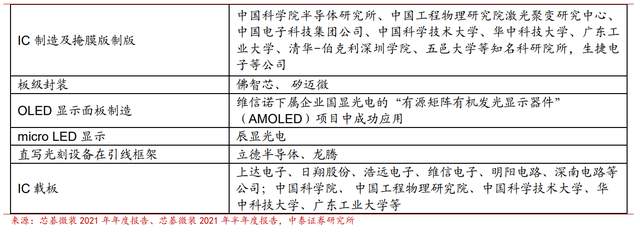

1) IC前道制造领域:目前被荷兰ASML、日本Nikon、Canon所垄断,国内厂商仅有上海微电子等企业能够实现投影式光刻设备的产业化。在IC制造直写光刻领域,目前芯碁微装、天津芯硕等国内企业能够实现直写光刻设备的产业化,国外竞争对手主要包括德国Heidelberg等。

2) IC、FPD掩膜版制版领域:掩膜版制版基本使用直写光刻技术。采用激光为辐射源的直写光刻设备领域,主要厂商为瑞典Mycronic、德国Heidelberg等企业,其中瑞典Mycronic处于全球领先地位。国内企业中,芯碁微装、江苏影速、天津芯硕等企业能够实现此类设备的产业化,公司在激光掩膜版制版领域的技术水平(最小线宽、产能效率等关键指标)已经能够与德国Heidelberg进行竞争。在采用带电粒子束作为辐射源的直写光刻设备领域,主要厂商为日本JEOL、ELIONIX、NuFlare、ADVANTEST以及德国Vistec、Raith等。

3) IC后道封装领域:在IC先进封装领域,掩膜光刻技术是产业中应用的主流技术,主要厂商以日本ORC、美国Rudolph等日本、欧美地区企业为主,我国企业中仅有上海微电子等企业能够参与市场竞争。近年来,日本SCREEN、USHIO等泛半导体光刻设备厂商已经成功研制了用于IC先进封装的激光直写光刻设备。

4) FPD制造领域:FPD投影式光刻设备的主要厂家包括日本Nikon、Canon、美国Rudolph以及国内的上海微电子等,其中日本Nikon和Canon两家占据FPD高端光刻设备的主要市场份额;芯碁微装2018年推出应用在FPD低世代产线的国产OLED显示面板直写光刻自动线系统(LDW-D1),光刻精度可达0.7μm,并且成功获得面板客户的产线验证,该领域国外竞争对手主要有德国Heidelberg等。

4.1、研发实力强,技术水平国内领先

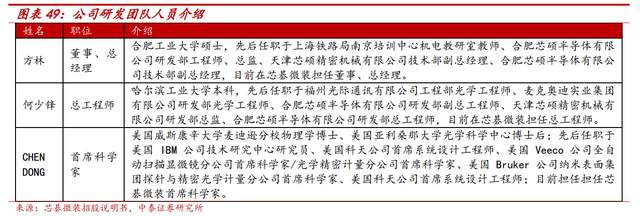

公司研发团队实力强劲。截至2021年底,公司员工总人数为361人,其中研发人员为152人,占比42.11%,较期初增加100%。本科及以上学历人数为224人,占员工总数的62.0%。公司的核心技术人员为方林、何少锋、CHEN DONG,均具备深厚的行业经验。其中方林和何少锋拥有十几年的微纳直写技术行业研发经验;CHEN DONG拥有二十多年在世界一流科学仪器和半导体设备公司的工作经历,积累近30年从事纳米仪器和精密光学测试及分析仪器的技术研发经验,技术背景深厚。

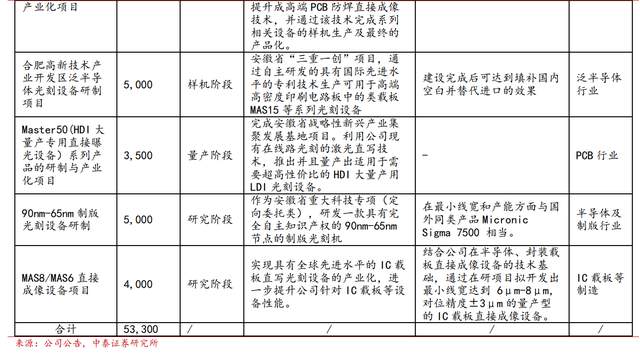

多个重点在研项目,公司技术有望持续进步。公司在PCB和泛半导体领域有多个重点项目在研,其中PCB领域正在重点研发IC载板、HDI板等高端PCB的直写光刻设备;在泛半导体领域,公司正在研发晶圆级直写光刻设备、90nm制程的IC掩膜版制版设备、以及适用于6代平板显示的曝光设备。

公司在PCB领域积累了丰富的客户资源。经过多年深耕与积累,公司累计服务100多家客户,包括深南电路、健鼎科技、胜宏科技、景旺电子等行业龙头企业以及中国科学院半导体研究所、中国工程物理研究院激光聚变研究中心、中国科学技术大学等科研机构。公司在国内PCB直写光刻市场已具有较强的市场地位。

4.3、IPO募投项目用于扩产和加强研发,保障公司长期发展

公司IPO募投项目用于扩产和加强研发。公司于2021年发行股票募集资金并用于高端PCB激光直接成像(LDI)设备升级迭代、晶圆级封装(WLP)直写光刻设备产业化、平板显示(FPD)光刻设备研发、微纳制造技术研发中心建设四个项目,总投资金额为4.73亿元。募投项目主要用于扩充产能和加强研发,有助于保障公司长期发展:

(1)高端PCB激光直接成像(LDI)设备升级迭代项目。在现有LDI设备产品的基础上,对设备性能进行升级迭代,使其更好地满足下游客户的产品需求。项目达产后,将具有年产200台LDI产品的生产能力。

(2)晶圆级封装(WLP)直写光刻设备产业化项目。进一步丰富公司产品体系,拓展IC封装直写光刻设备,项目达产后,将具有年产6台WLP直写光刻设备产品的生产能力。

(3)平板显示(FPD)光刻设备研发项目。在公司现有OLED低端产线直写光刻设备的基础上,对OLED高端产线直写光刻设备进行研发,为公司OLED高端产线直写光刻设备的产业化打下坚实基础。

(4)微纳制造技术研发中心建设项目。建设微纳制造技术研发中心,对现有技术研发平台进行全面升级和赋能,推动公司技术持续进步,助力公司长期发展。

PCB业务:受益于PCB行业产值增长以及产业结构升级,曝光设备需求快速增长,根据前文测算,2026年在中高端PCB产值占比为70%的情况下,中国PCB曝光设备的市场空间分别为50.41亿美元,2021-2026年对应的CAGR为8.87%。

目前新建产能中直写光刻设备已基本实现对传统曝光设备的替代,正逐步对存量传统曝光设备进行替代,直写光刻渗透率持续提升。直写光刻市场仍存在较大的国产替代空间,公司是直写光刻设备龙头,一方面对奥宝等海外企业进行替代,另一方面推出FAST等中阶机型,向中端直写光刻设备市场拓展,预计公司市占率将快速提升。

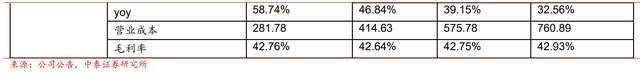

假设2022-2024年,公司PCB直写光刻设备营收增速分别为42%、35%、30%;毛利率方面,随着公司收入规模增长带来的供应链议价能力增强以及成本管理的持续优化,公司成本管控能力逐步增强,考虑到FAST等中阶机型的推广在增厚公司利润的同时可能对综合毛利率造成影响,假设2022-3034年公司PCB业务的毛利率分别为38.5%、38.0%、37.8%。

泛半导体业务:泛半导体业务是公司的重点发展方向,公司产品技术水平已处于行业先进水平,同时具备本土市场优势,有望逐步对海外产品形成国产替代,假设2022-2024年营收增速分别为90%、65%、45%;泛半导体直写光刻技术壁垒高,市场格局良好,预计公司毛利率基本保持稳定,假设2022-2024年公司泛半导体业务的毛利率分别为60%、60%、60%。

费用方面:(1)预计公司销售费用维持稳定,假设2022-2024年公司销售费用率分别为6.0%、5.9%、5.9%;(2)考虑到公司股权激励计划费用的摊销,2022-2024年的管理费用有所上升,假设2022-2024年公司管理费用率分别为4.9%、4.6%、4.6%:(3)公司重视研发投入,预计研发投入将稳中有升,假设2021-2023年公司研发费用率分别为10.3%、10.5%、10.5%。

预计公司2022-2024年的营业收入分别为7.23、10.06、13.33亿元,归母净利润分别为1.53、2.12、2.75亿元。

行业竞争激烈加剧的风险。随着PCB设备国产化的推进,国内设备上将面临欧、美、日企业的直接竞争。同时,随着我国PCB行业的持续增长以及国产替代的进行,预计将有更多的国内专用设备企业进入,市场竞争可能加剧。因此,公司存在竞争激烈导致市场份额以及盈利能力下降的风险;

产业政策变化的风险。PCB专用设备行业的发展不仅受到自身产业政策的影响,也会受到其上下游行业产业政策的影响。近年来我国对PCB专用设备相关行业进行了较大的政策支持,但若未来国家政策支持力度减弱,可能对公司产生一定负面影响;

公司技术进步不及预期的风险。公司已跻身国内直写光刻设备第一梯队,设备技术参数达到行业靠前水平。但如果公司技术进步或产品迭代不及预期,可能导致公司竞争力下降,进而导致市场份额下滑;

新冠疫情加剧导致经营环境恶化的风险。国内爆发新型冠状病毒肺炎疫情,如果国内疫情出现反复,以及国外疫情的持续,新冠疫情将可能对公司及上下游产业链企业带来较大影响,从而对公司的经营业绩产生不利影响;

行业规模测算偏差风险。报告中的行业规模测算是基于一定的假设条件,存在不及预期的风险;

研报使用的信息存在更新不及时风险等。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

获取更多精选报告请登录【远瞻智库官网】