摘 要

为什么要研究股息率的计算方法?

股息率是衡量上市公司的盈利能力、分红意愿和估值水平的综合指标,反映了红利策略的主要收益来源。传统红利策略往往以股息率为核心指标,对股息率的研究是理解和改进红利策略的基础。

股息率有哪些常用的计算方法?

股息率的传统计算方法包括滚动股息率、静态股息率和平均股息率。目前已有产品跟踪的红利类策略指数中,平均股息率的应用最广泛。这三类股息率各有优劣,但皆是基于历史分红数据计算得到的,并不足以衡量企业未来的分红特征。

如何预测股息率?

依据上市公司遵循的分红政策,通过纳入分红预案、分析师一致预期等增量数据,可以有效提升指标的有效性。预期股息率RankIC均值达5.21%,年化RankICIR达2.53,分组测试年化超额收益的单调性显著。使用预期股息率替代传统股息率作为选股指标或加权指标,或可有效提升红利类策略指数的表现。

风险提示:报告中的结果均通过历史数据统计、建模或测算完成,在政策、市场环境发生变化时存在失效的风险。

红利策略是非常经典的Smart-Beta策略,其有效性在海内外资本市场已经得到了大量验证。策略的投资理念和方法简单易懂,核心是选取具有高股息特征的上市公司股票进行投资,以获取公司稳健经营带来的资本利得收益和股息收益。华证指数较早开始关注红利投资方向,多年来结合海外发展经验和国内投资实践持续进行布局,已经形成了较为完善的“红利+”指数体系,同时也针对红利策略的多个研究角度进行了思考。作为《指数问道系列之红利篇》的第一期报告,本文将探讨红利策略的核心指标——股息率的常用计算方法和改进思路。

01

为什么要研究股息率的计算方法?

传统红利策略往往以股息率为核心指标,对股息率的研究是理解和改进红利策略的基础。最早的经典红利策略可以追溯到1991年美国基金经理迈克尔·奥希金斯提出的“狗股”策略(Dogs of the Dow Theory),该策略以股息率为核心选股指标,每年年底从道琼斯工业平均指数成份股中选取10只股息率最高的股票,经实证检验长期运行该策略可以有效获得超额收益。此外,目前国内主流的红利指数也多以股息率为选股指标,并且主要采用股息率加权的方法计算成分股的权重。

股息率是衡量上市公司的盈利能力、分红意愿和估值水平的综合指标,反映了红利策略的主要收益来源。股息率是现金分红金额与总市值的比例,其中现金分红金额可以拆解为净利润和股息支付率的乘积,并进一步转化为股息支付率与市盈率的比值。

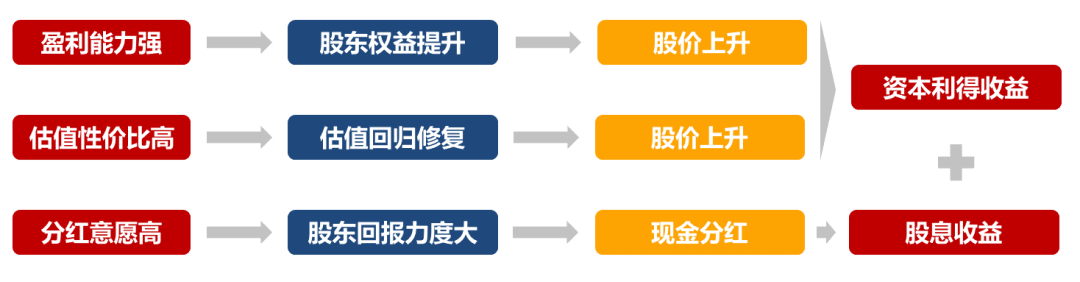

图表1:股息率拆解

通过对股息率的拆解,我们可以得到以下初步结论:

(1)股息率可以反映上市公司的盈利能力:在其他条件相同的情况下,股息率更高的上市公司盈利能力可能更强;

(2)股息率可以反映上市公司的分红意愿:在其他条件相同的情况下,股息率更高的上市公司分红支付意愿可能更高;

(3)股息率可以反映上市公司的估值水平:在其他条件相同的情况下,股息率更高的上市公司当前估值水平可能更低。

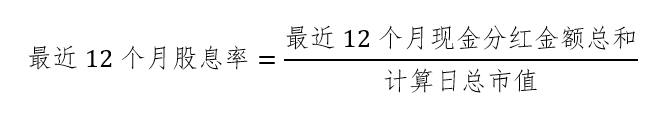

在通常情况下,能持续保持较高的股息率也意味着公司经营稳健、盈利能力强、分红支付意愿较高或估值更具性价比。因此,从理论角度解析,红利策略的收益应当相应地来源于公司稳健经营带来的股价提升、分红带来的现金股息收益以及估值修复带来的价值回归收益。

图表2:红利策略收益的理论拆解

然而,在实际的投资实践中,传统的高股息策略可能陷入两大陷阱:“高股息陷阱”和“低估值陷阱”。

· “高股息陷阱”指的是过去具备高股息特征的上市公司在未来并不一定能够维持较高的股息水平,因为公司的分红能力和分红意愿可能发生变化;

· “低估值陷阱”指的是低估值的上市公司未来股票价格可能仍持续下行,投资者预期中的估值修复可能不会发生,这是因为市场短期失效而长期有效的前提假设未被满足。

在传统红利投资策略的实施过程中,部分的投资“陷阱”可能是由于股息率指标的计算方法存在缺陷而导致的。深入分析股息率的计算方法,可以提升投资者对这些潜在“陷阱”的了解,并有助于找到合理的方法改良股息率指标,从而降低落入投资“陷阱”的概率,提升投资组合的整体表现。

02

股息率有哪些常用的计算方法?

股息率指标是现金分红金额与总市值的比值。在实际的运用中,总市值一般选用计算日当天的股票总市值,而不同股息率的计算方法差别主要体现在现金分红金额的计算上。本节主要探讨三类常用的传统股息率:最近12个月股息率、最近年度股息率和过去三年平均股息率。

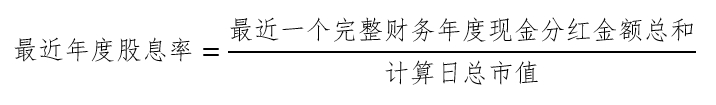

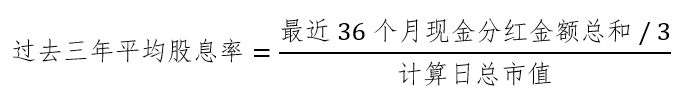

2.1 最近12个月股息率

最近12个月股息率也被称为滚动股息率,计算方法如下:

其中,现金分红金额一般为过去12个月内已派息的分红,可使用上市公司派发的税前每股现金分红与基准股本的乘积计算得到。若需要站在投资者的角度评估实际的投资收益,也可使用税后现金分红进行计算。

滚动股息率是投资实践中较为常用的指标,其优缺点主要有:

▶ 优点

· 时效性较好:通过滚动计算能够及时反映上市公司近期实际的分红水平;

· 易处理不规则分红:对于分红频率不固定或进行特殊分红的公司计算比较简单。

▶ 缺点:

· 稳定性较差:容易受到短期分红事件的影响,难以准确反映公司长期的分红特征;

· 易错漏分红事件:若上市公司分红派息日不规律,则过去12个月窗口期内可能会统计到多个年度的分红,或遗漏分红记录,导致股息率计算结果存在大幅波动。

以股票A为例,其2018至2020财年的年末分红情况如下表(图表3)。若以2020年6月底为节点计算过去12个月股息率,则很可能同时将2018和2019两个财年的年末分红都纳入计算,导致滚动股息率异常的高;若以2021年6月底为节点计算过去12个月股息率,则很可能遗漏2019财年的现金分红数据,导致滚动股息率的计算结果为0。

图表3:滚动股息率计算缺陷示例

2.2 最近年度股息率

最近年度股息率也被称为静态股息率,计算方法如下:

其中,若最近一个完整财务年度的年报分红已派息,则现金分红总额为对应财年的季报、中报、年报分红金额加总,若最近财务年度的年报分红未派息,则现金分红总额为上一个财年的季报、中报、年报分红金额加总。

静态股息率指标适用于较少进行特殊分红的上市公司,其优缺点主要有:

▶ 优点:

· 稳定性较好:基于固定年度的分红数据计算,不受特殊分红事件影响,结果较为稳定;

· 便于横向比较:便于投资者横向对比上市公司在同一个财务年度的分红水平。

▶ 缺点:

· 时效性较差:可能无法及时反映上市公司最新的分红事件;

· 无法反映派息延迟:若上市公司分红不稳定,可能会出现某年同时派发多个年度的分红的情况。在这种情形下,由于静态股息率依据分红基准年度进行计算,因此无法真实反映延迟派息的情况,也无法真实反映上市公司当年的分红能力。

以股票B为例,其2024年进行派息的情况如下表(图表4)。

图表4:静态股息率计算缺陷示例

该上市公司在2024年变更了2022财年的年末分红方案,由不进行利润分配变更为派发现金分红约2.3亿元。若在2024年计算静态股息率,则使用的是2023财年的现金分红金额5.3亿元,不会将2022财年的现金分红金额纳入计算。然而,2024年的实际派息达到了7.6亿元。因此,静态股息率的计算结果将会低估该上市公司当时的分红能力。

2.3 过去三年平均股息率

过去三年平均股息率(以下简称“平均股息率”)是上述两种经典股息率的改良版本,常被应用在红利指数的编制中。若以滚动股息率为基础,则平均股息率的计算方法如下:

一般在计算上市公司的三年平均股息率时,需要满足过去三年连续现金分红的条件。该指标的优缺点主要有:

▶ 优点:

· 稳定性良好:该指标通过平均值平滑短期分红波动,能够提供更加稳定的信息;

· 长期分析视角:该指标考察过去三年的分红,能够反映上市公司更为长期的分红水平。

▶ 缺点:

· 存在滞后性:若上市公司的分红水平突然发生变化,该指标无法及时反映;

· 依赖历史数据:该指标需要过去三年的现金分红数据,不满足连续三年分红条件的公司不建议使用该指标,因此该指标的数据覆盖度可能偏低。

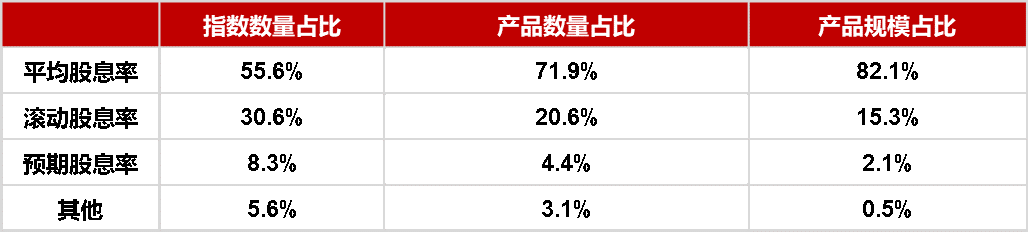

2.4 三类传统股息率的应用情况

目前,国内市场上已有产品跟踪的红利类策略指数有近40条,其中使用平均股息率选股的指数数量占比超过半数,跟踪该类指数的产品数量占比达71.9%,规模占比达82.1%。其次是滚动股息率,约30%的红利类策略指数使用滚动股息率进行选股。此外,部分指数已经将预期股息率应用在编制方案中,但指标的计算方法相对简单。最后,有少部分红利指数直接使用现金分红金额类的指标进行选股,此处归类为“其他”。

图表5:股息率指标在红利指数产品中的应用情况

投资者进行红利投资的一个重要目的是获取上市公司未来的稳定分红回报,然而目前市场上广泛应用的传统股息率指标皆是基于历史分红数据计算得到的,只能代表上市公司过去的分红行为,并不足以衡量其未来的分红特征。事实上,我们可以从分红预案、分析师一致预期数据等包含一定未来信息的公开数据中获得增量信息,并对传统股息率进行改造,从而动态地预测公司未来的股息率。

03

如何预测股息率?

3.1 预期股息率的构建框架

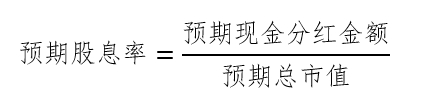

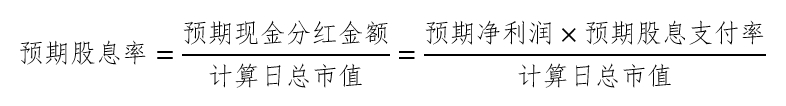

首先,我们可以构建一个预期股息率指标:

根据公式,预测股息率的步骤可以拆解为对现金分红金额和总市值的预测。由于影响上市公司总市值的因素较为复杂,很难对其进行预测,一般可以直接使用计算日的总市值进行替代,以反映未来高分红相对当前股票价格的性价比。

预测股息率的关键在于对未来现金分红金额的预测。在监管机构相关政策的指引下,上市公司往往会遵循以下4种分红政策中的一种进行现金分红:

(1)固定金额政策:确定在未来一段期间内每年发放的现金红利为固定金额;

(2)固定比率政策:按实现的可分配利润的固定比例发放现金红利;

(3)超额股利政策:在按固定金额政策或固定比率政策支付股利的基础上,如同时满足利润增长和可支配现金增加等条件时,向股东附加发放额外现金红利;

(4)剩余股利政策:上市公司根据未来投资项目和资金来源测算出所需的内部筹资额,从未分配利润中予以扣除后,将剩余的未分配利润作为现金红利分配给股东。

在这4种分红政策中,除了第一种固定金额政策,其余三种的分红金额都取决于上市公司的实际盈利情况。因此,我们首先对过去现金分红金额稳定的上市公司采用历史现金分红均值进行预测,其余的可以将预测股息率的步骤进一步拆解为对净利润和股息支付率的预测:

由于目前上市公司中进行季报、中报分红的比例较低,且年报分红的规律性更强,参考意义更大,下文的预期股息率构建均以预测年报分红为主要目标。

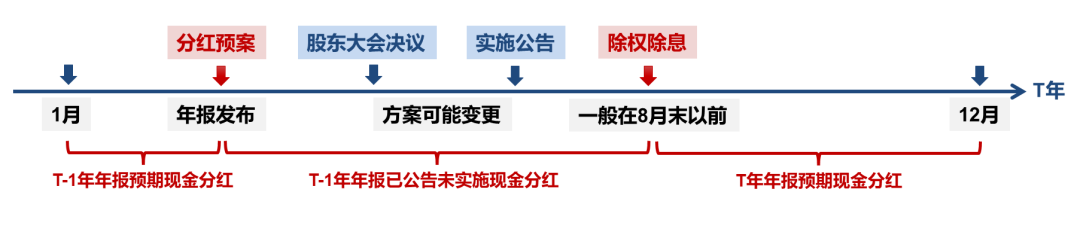

3.1.1 预期股息率计算时间线

上市公司常规的分红流程需要经过分红预案发布→股东大会决议→实施公告发布→分红派息等多个步骤。针对单个股票而言,本次预测年度的分红完成派息之后,应当开始预测下一年度的分红。在介绍预期股息率的计算步骤之前,我们需要先明确计算的时间线。以计算日所在年为T年,目标预测年度为T-1年,则预期股息率的计算时间线如下图:

图表6:预期股息率的计算时间线

· 对于T-1年度计划要进行分红的公司,在完成分红派息之前,可使用已公开的分红方案计算预期现金分红金额,在完成分红派息之后,开始预测T年度的预期分红;

· 对于T-1年度计划不进行分红的公司,T-1年度的预期股息率即为0%。由于绝大部分上市公司的年报分红均在8月末以前完成派息,因此以8月末为节点,此后开始预测T年度的预期分红;

· 对于T-1年度未发布分红公告的公司,在8月末以前仍对其T-1年度分红进行预测,在8月末以后则开始预测T年度的预期分红。

3.1.2 预期股息率计算步骤

预期股息率的计算步骤可以归纳为以下流程:

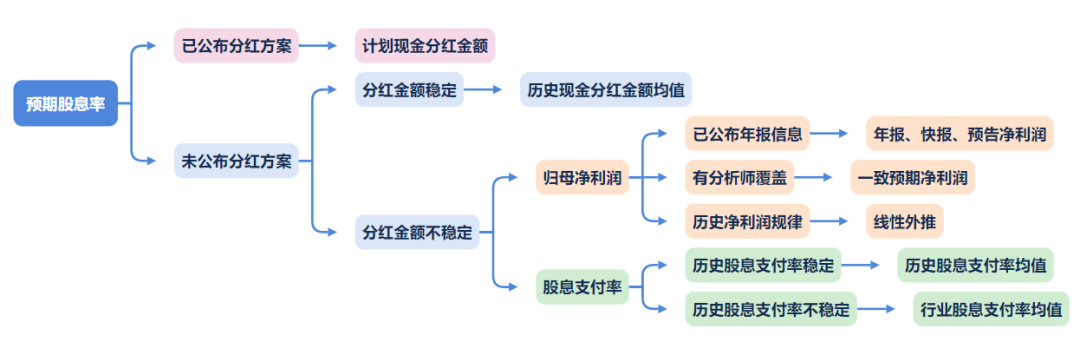

图表7:预期股息率的计算框架

步骤一:判断上市公司是否已公布分红计划,若有则使用计划现金分红金额;

步骤二:针对未公布分红计划的上市公司,判断其历史现金分红金额是否稳定,若稳定则使用过去三年现金分红金额均值作为预期现金分红金额;

步骤三:针对历史现金分红金额不稳定的上市公司,将预期现金分红金额拆解为预期净利润和预期股息支付率,分别对两者进行预测;

步骤四:首先预测归母净利润。若已披露年报、快报、预告等数据,则直接使用公布数据;否则,判断是否有分析师一致预期净利润数据,若有则直接使用;若没有一致预期数据,则需使用线性外推法预测净利润。

步骤五:然后预测股息支付率。若历史股息支付率稳定,则使用过去三年股息支付率均值作为预测值;若历史股息支付率不稳定,则使用过去三年股息支付率最高值和所属行业股息支付率均值两者中的较低值作为预测股息支付率。将预期股息支付率与预期净利润相乘得到预期现金分红金额。

步骤六:最后使用预期现金分红金额除以计算日总市值得到预期股息率。

3.2 股息率指标有效性对比

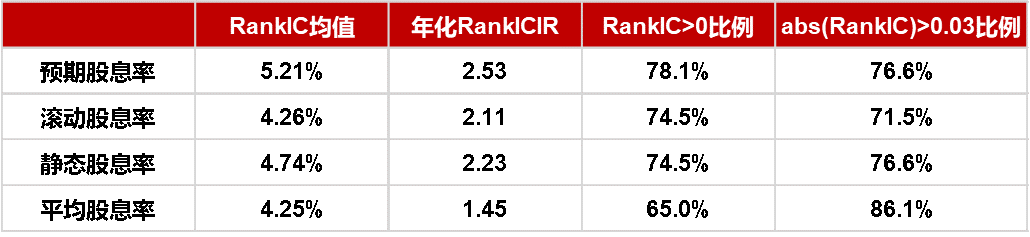

根据上述步骤,我们计算出了预期股息率指标,并将其与传统的三类股息率进行了有效性对比。以下测试均基于20130101-20240712的回测区间,频率为月度,因子均已进行过行业和市值中性化处理。整体来看,预期股息率指标表现出更高的有效性和选股效果。

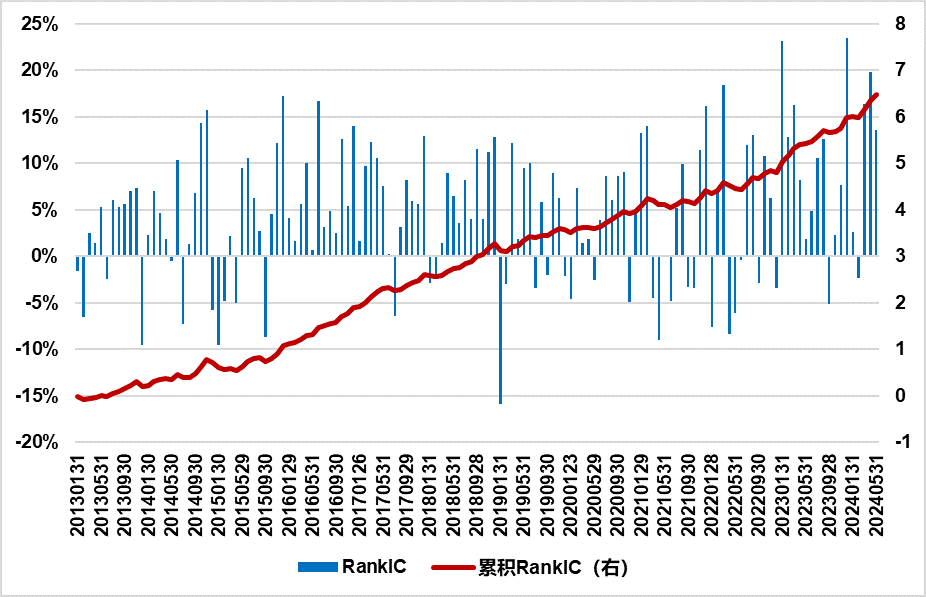

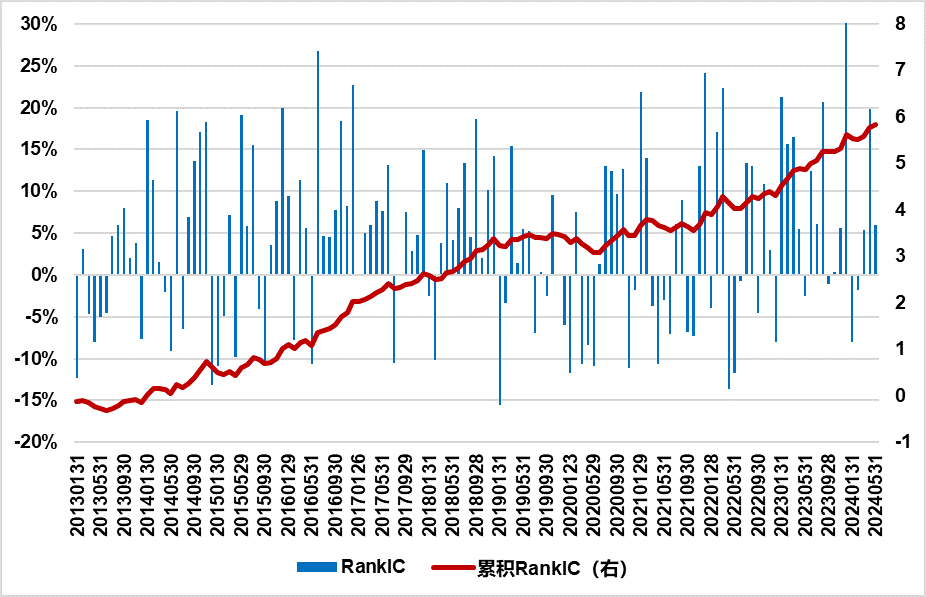

从RankIC的角度来看,预期股息率指标的有效性显著优于其他传统股息率指标。其RankIC均值最高,达5.21%,年化RankICIR达2.53。此外,预期股息率RankIC>0的比例较高,说明指标方向的稳定性更好。

图表8:股息率指标RankIC对比

注:由于平均股息率指标缺失值较多,其结果仅供参考。

资料来源:华证指数

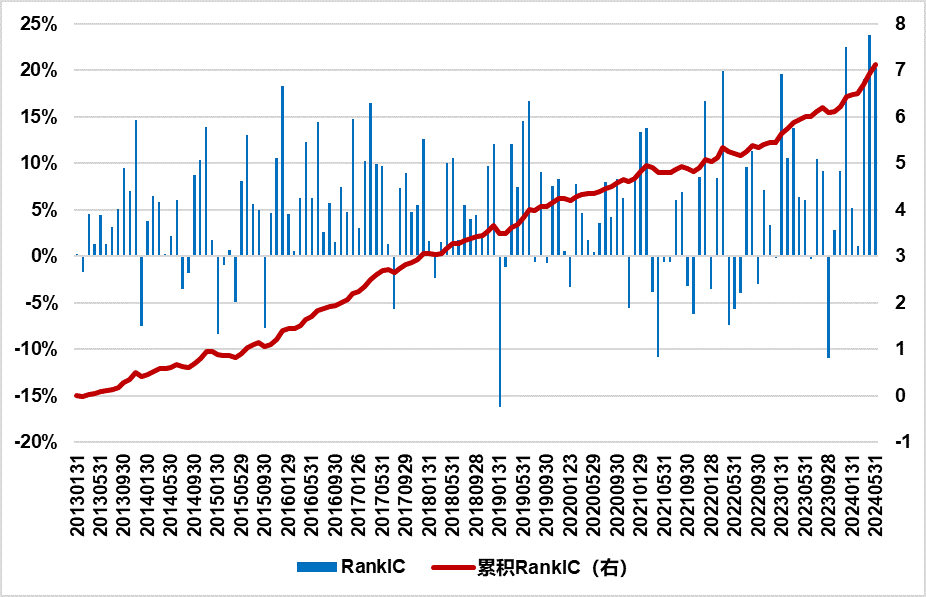

图表9:预期股息率RankIC

图表10:滚动股息率RankIC

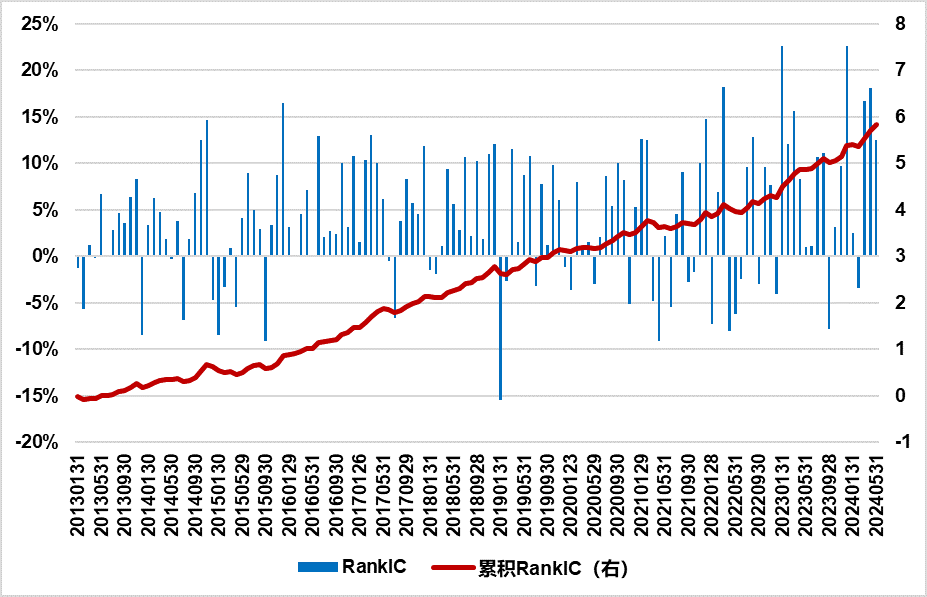

图表11:静态股息率RankIC

图表12:平均股息率RankIC

注:平均股息率指标缺失值较多,结果仅供参考

资料来源:华证指数

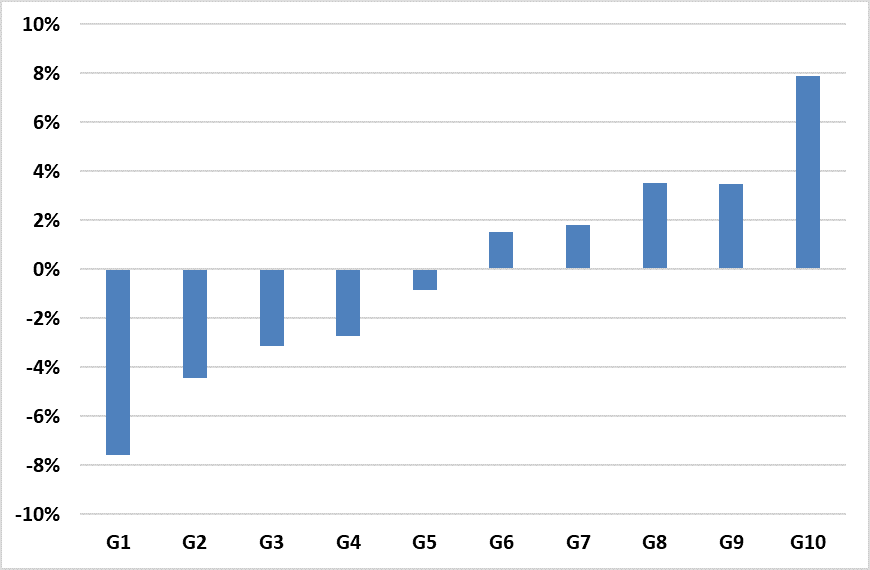

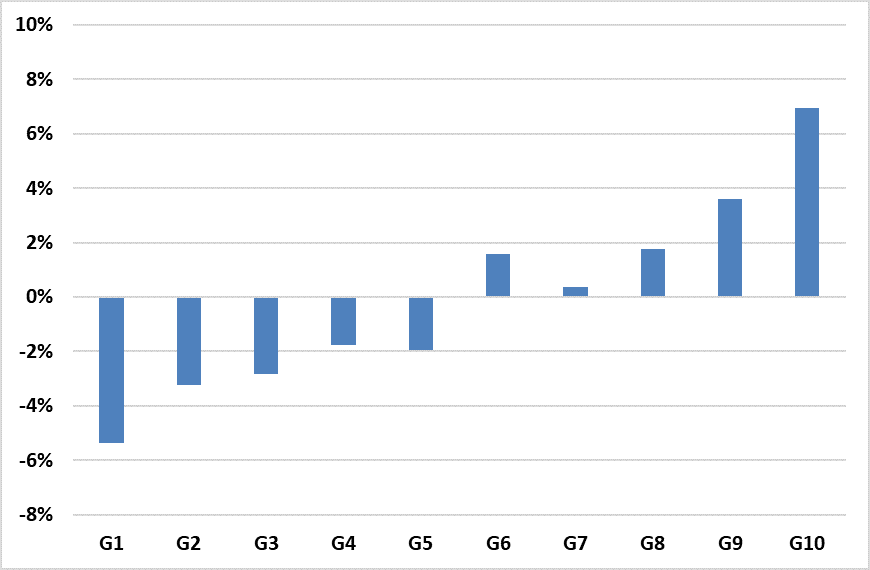

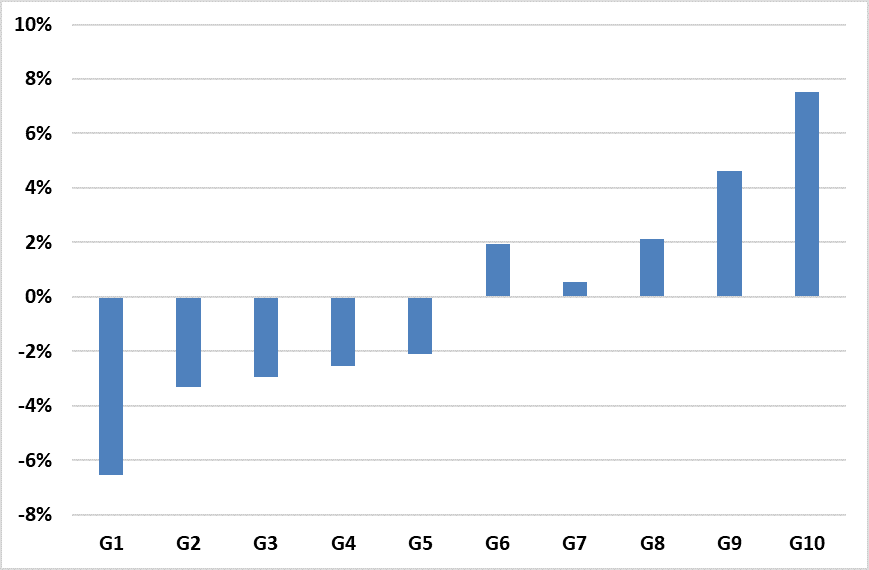

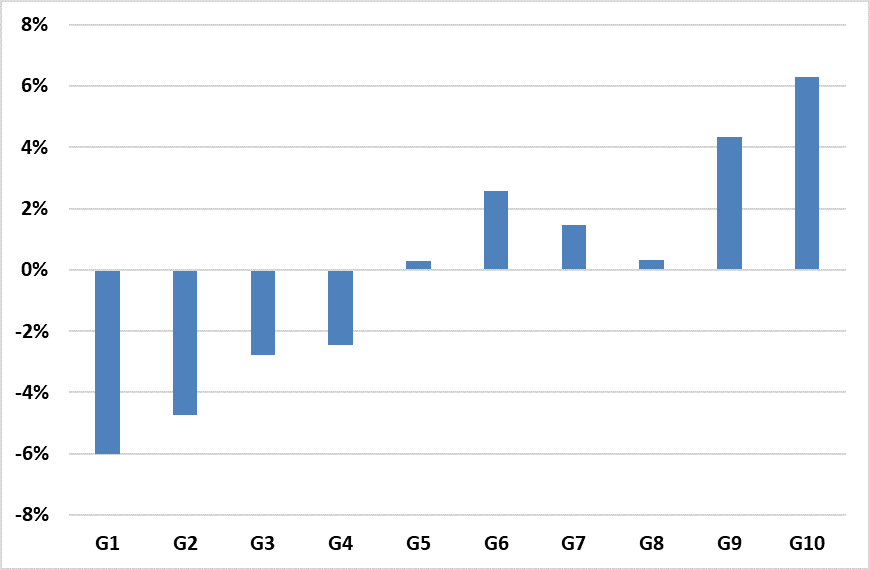

从分组测试的结果来看,预期股息率的单调性更明显,第10组与第1组的收益差距更大。

图表13:预期股息率分组年化超额收益

图表14:滚动股息率分组年化超额收益

图表15:静态股息率分组年化超额收益

图表16:平均股息率分组年化超额收益

注:平均股息率指标缺失值较多,结果仅供参考

资料来源:华证指数

指标有效性测试的结果表明,预期股息率指标的有效性显著优于传统股息率指标。在指数的编制中,我们可以使用预期股息率替代传统股息率作为选股指标或加权指标,或可有效提升红利类策略指数的表现。

风险提示:报告中的结果均通过历史数据统计、建模或测算完成,在政策、市场环境发生变化时存在失效的风险。

免责声明