一、宏观整体呈现回升向好态势,餐饮娱乐、旅游出行需求快速增长

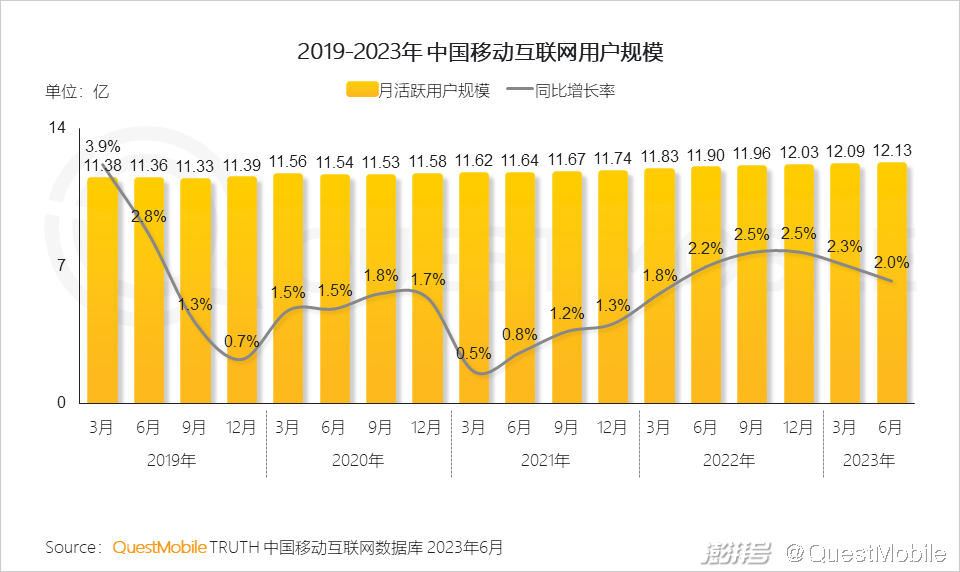

1、移动互联网用户规模保持稳步增长,51岁以上和一二线用户比例增长显著

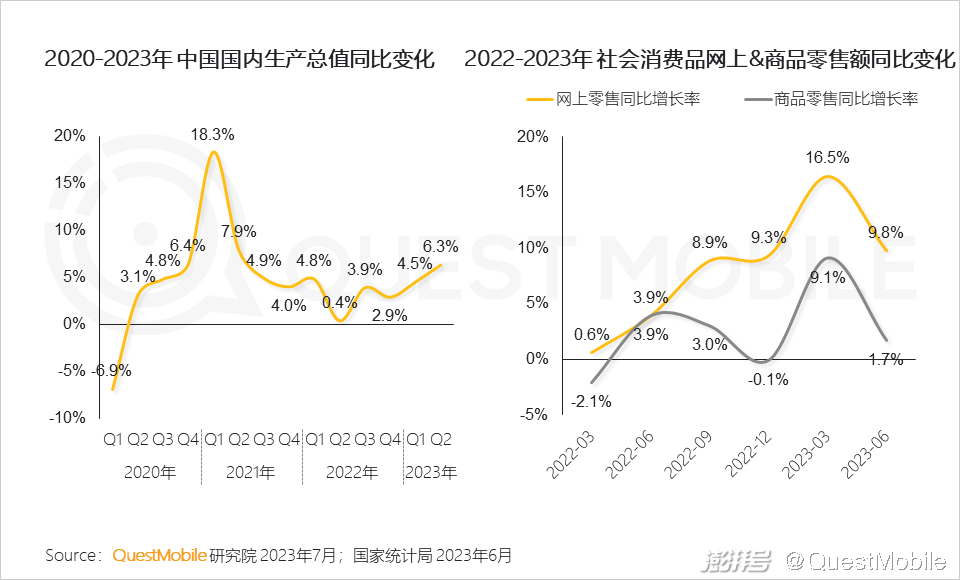

1.1 宏观经济运行整体呈现回升向好态势,但消费复苏仍存在波动性,恢复和扩大消费的基础还需进一步巩固

1.2 移动互联网用户规模依然保持相对稳定,过去一年均处于同比增长2-2.5%区间

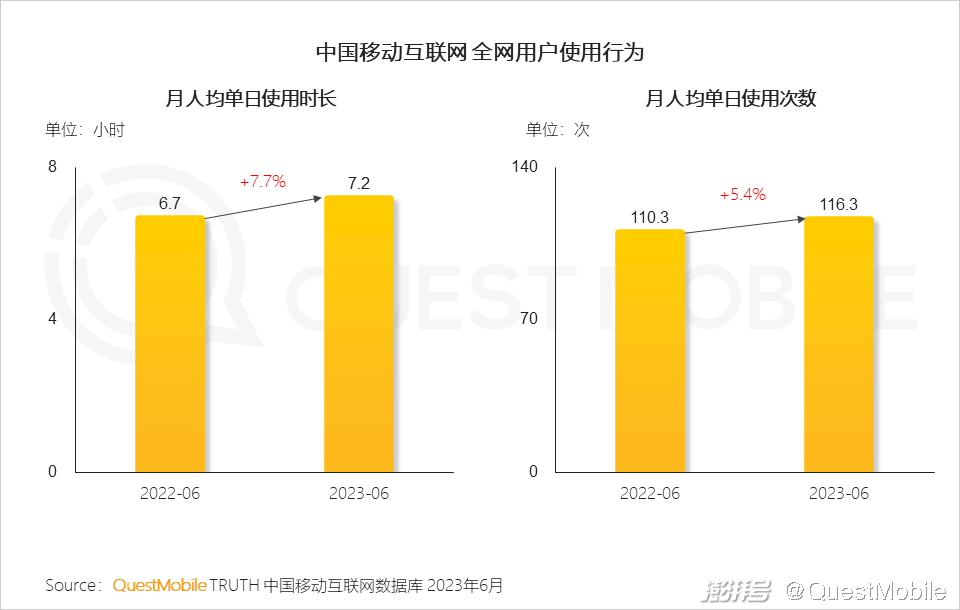

1.3 用户网络使用粘性继续加深,月人均单日使用时长达到7.2小时

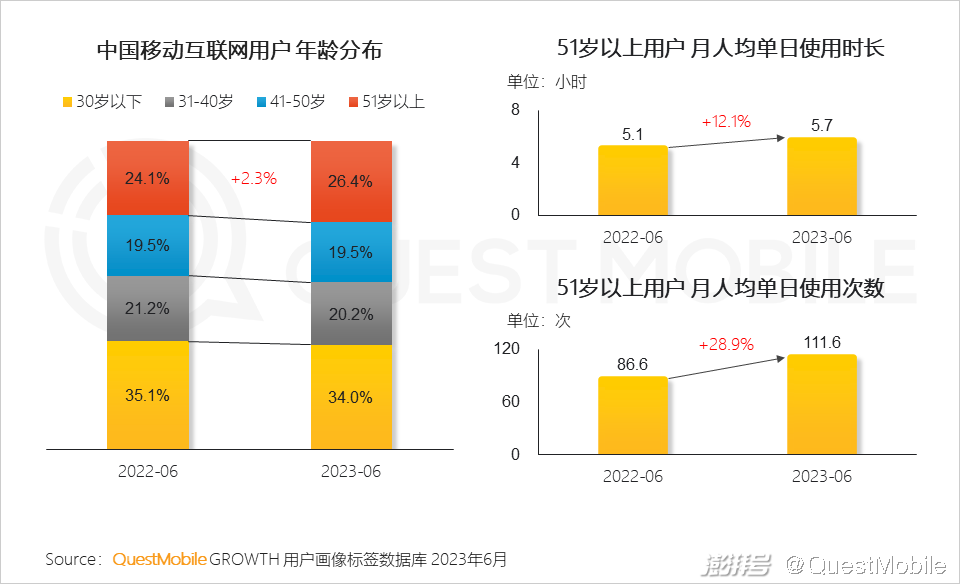

1.4 银发人群依然是移动互联网用户主要增长源,其数字化渗透也在快速加深

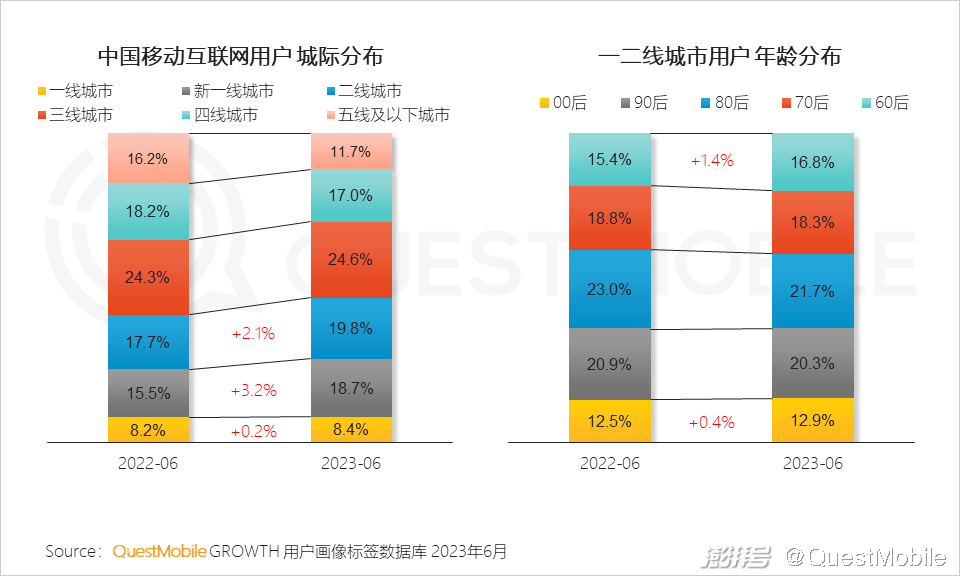

1.5 常态化恢复带动一二线城市用户比例增长,主要表现在年长人群和学生人群的提升

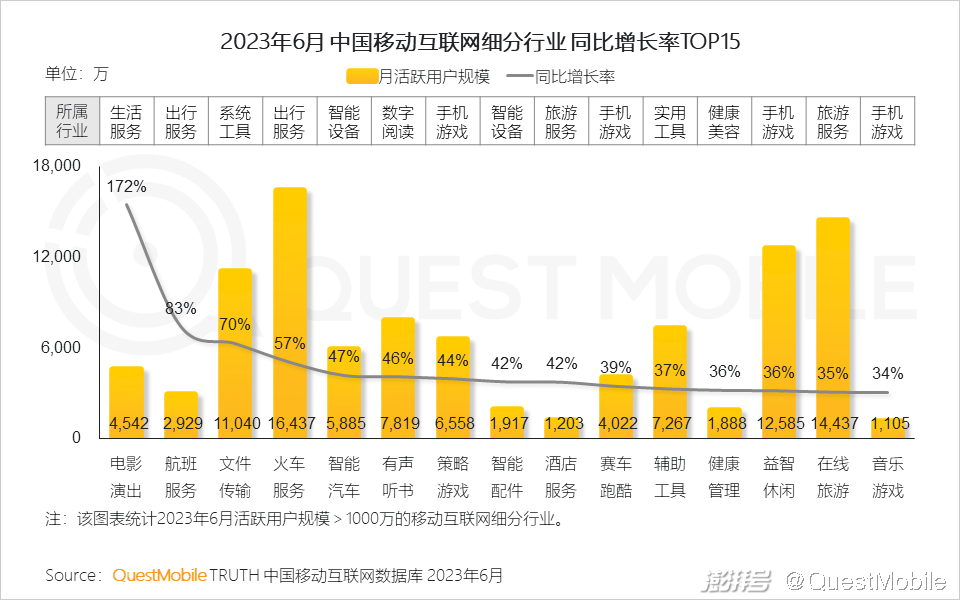

2、餐饮娱乐、旅游出行复苏态势显著,体育运动热情持续高涨2.1 电影演出、旅游出行行业复苏态势显著,智能设备行业依然保持较高增长

QuestMobile数据显示,2023年6月电影演出行业同比增长最为显著,达172%;航班、火车出行行业同比增速超50%,酒店服务、在线旅游等旅游行业同比增速超35%,复苏态势显著;智能汽车、智能配件行业同比增速超40%;另外有声听书、健康管理、手机游戏部分细分行业同比也呈现较高增长。

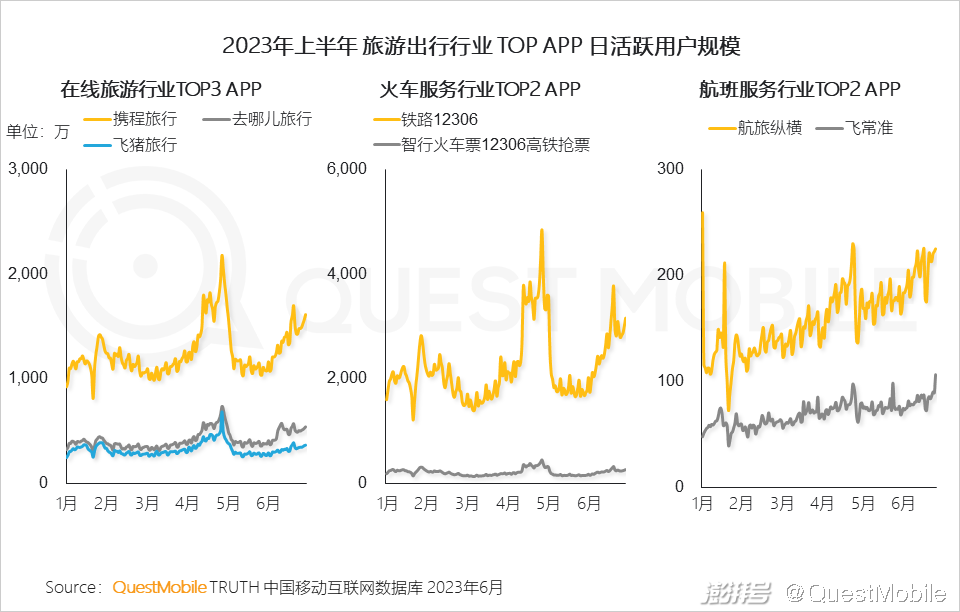

2.2 2023年上半年旅游出行得到极大释放,引发诸多社会热点,尤其假期时段,平台呈现明显流量高峰

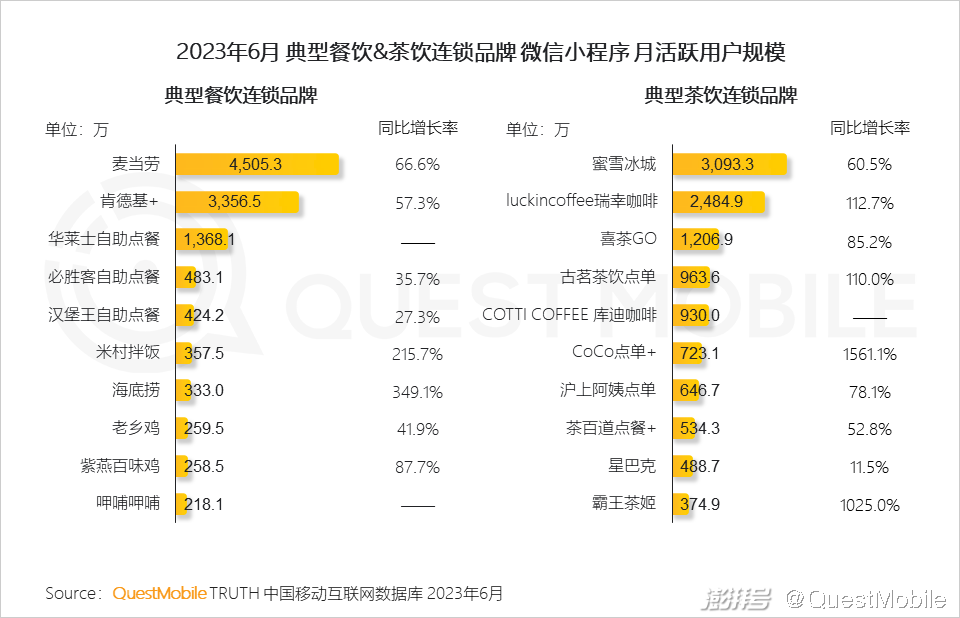

2.3 各大餐饮、茶饮品牌用户需求也得到大幅提升,平台流量同比均呈现较大增长

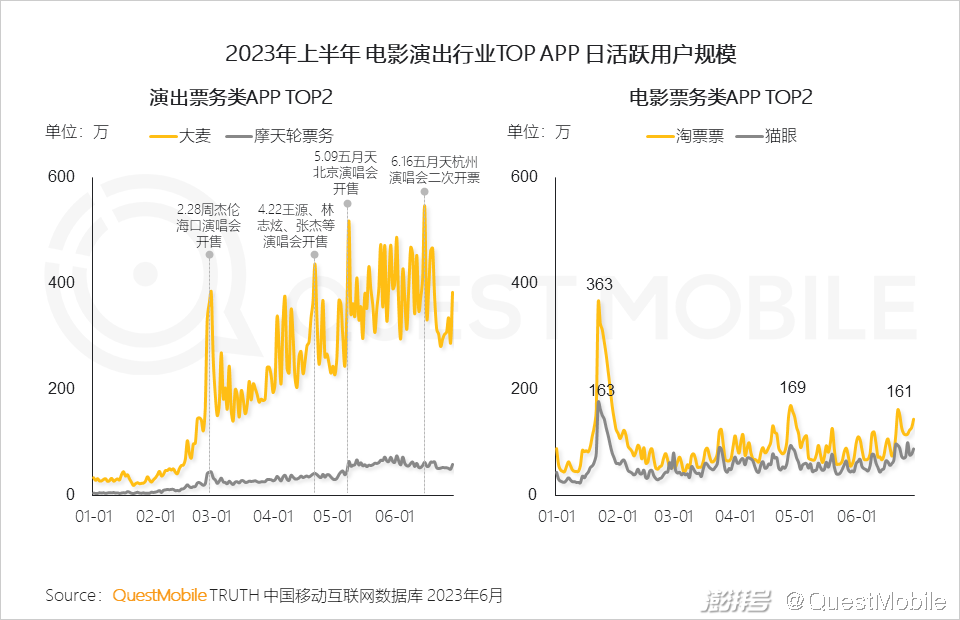

2.4 明星演唱会助推社会娱乐热潮,重要电影档期观影需求也呈现明显增长

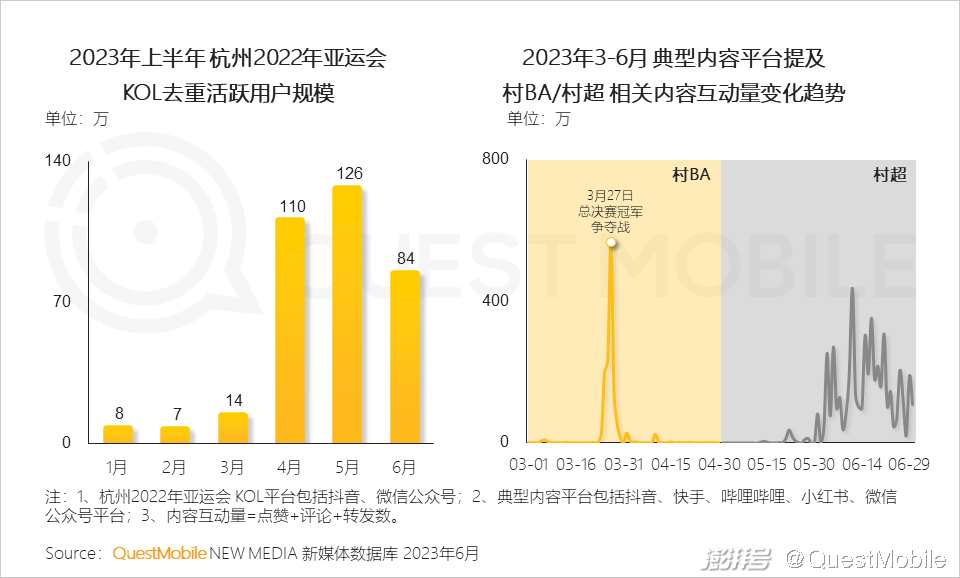

2.5 人们的体育运动热情被不断激发,随杭州亚运会的临近,其平台活跃度也在不断增长

二、市场聚焦消费复苏中的需求机遇

1、消费群体:不同类型群体在消费复苏中彰显差异化价值

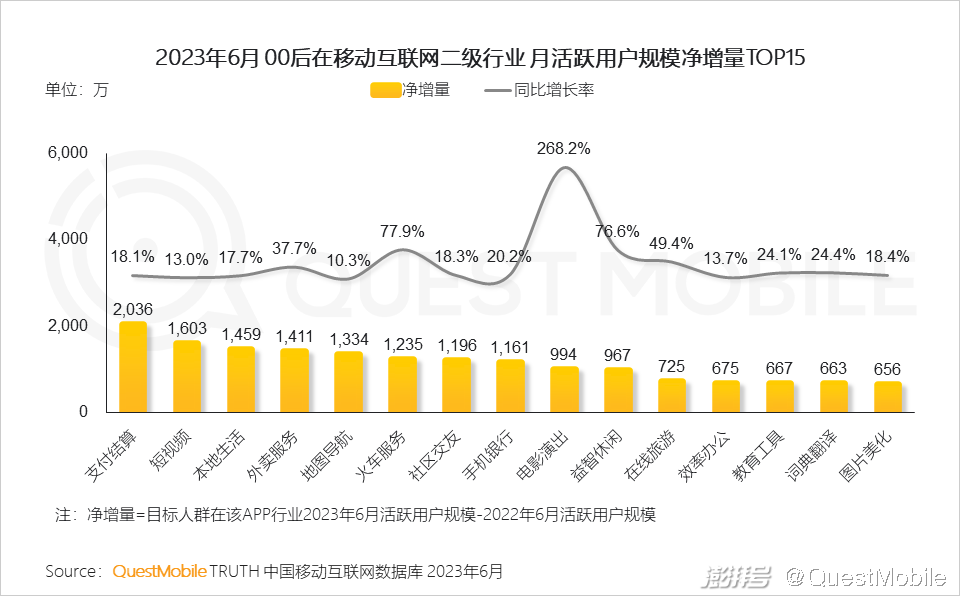

1.1 年轻群体率先带动线下旅游、文娱等潮玩活动的复苏

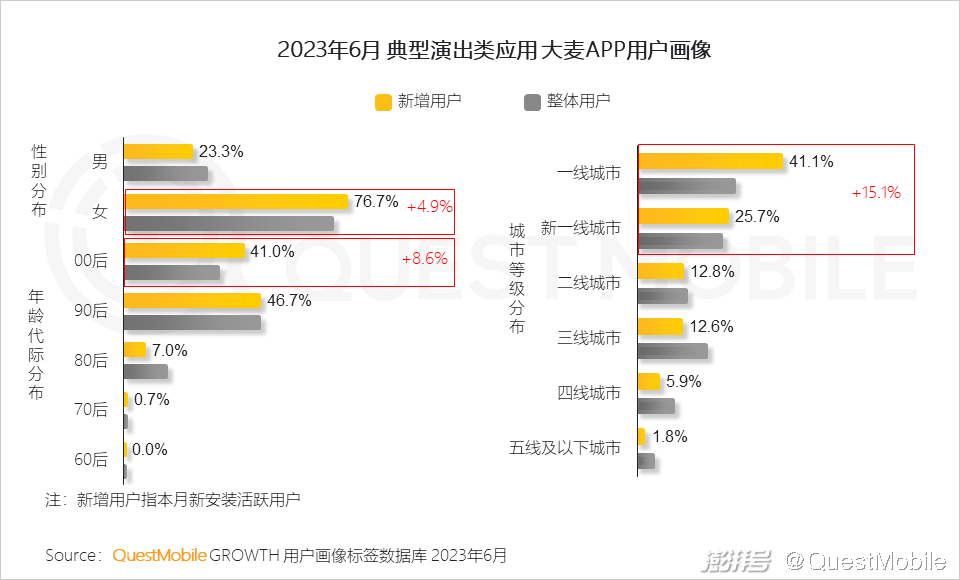

QuestMobile2023年6月数据显示,演出类票务应用—大麦APP,新增用户中00后占比超四成,较APP整体用户提升8.6%;线下演出、演唱会等活动的复苏,吸引更多年轻女性、一线及新一线用户参与。

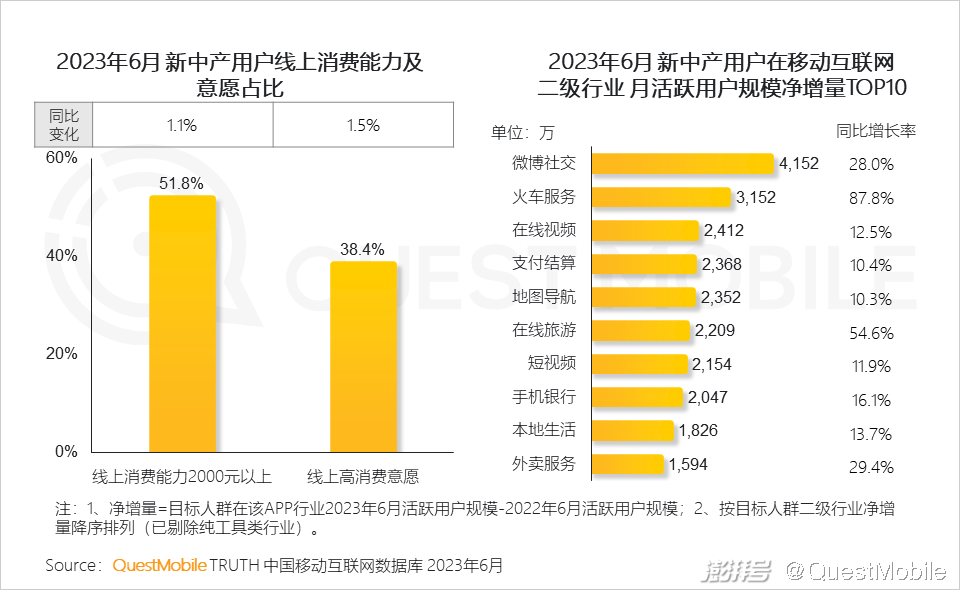

1.2 新中产用户线上消费能力及意愿水平进一步提升,娱乐、旅游、美食等消费场景需求亟待释放

1.3 银发人群作为移动互联网重要增量来源,其对线上社交、电商、视频等主流场景的渗透仍在持续深入

2、广告营销:伴随经济复苏,迎合市场变化

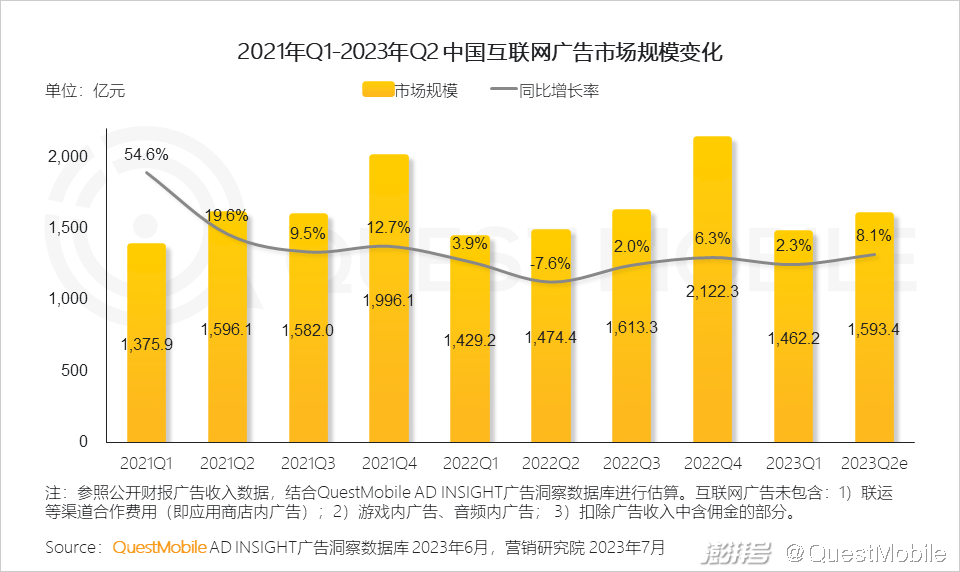

2.1 互联网广告市场2023Q2恢复增长,下半年有望被经济发展继续带动增长

2.2 互联网广告投放与线下渠道结合更为紧密,既注重曝光又注重多触点转化

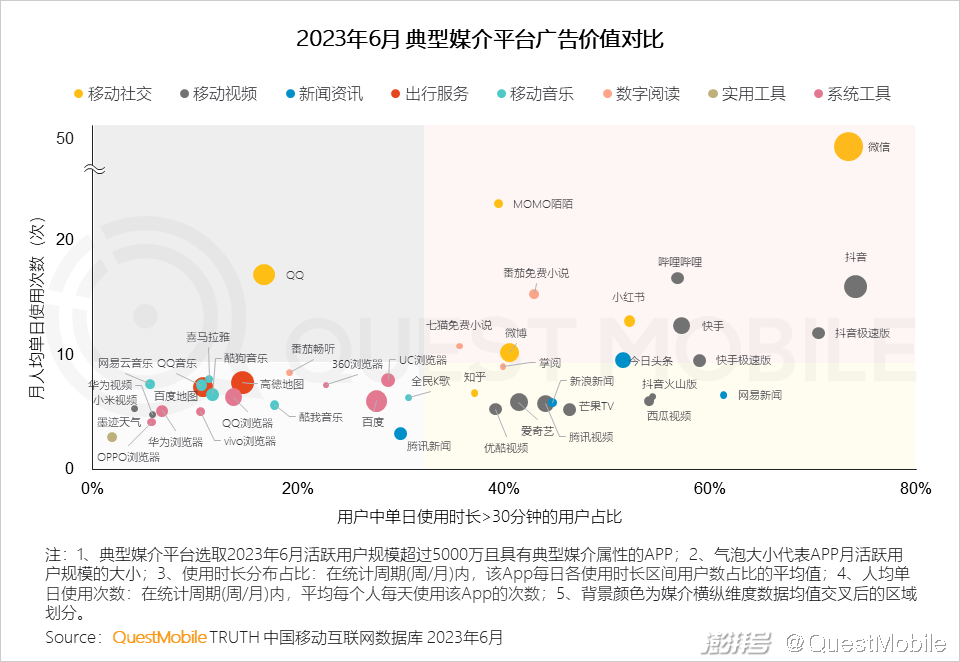

2.3 从用户行为看媒介价值,用户高频使用和高时长停留为广告主提供了更多的曝光机会,也赋予了对应媒介更高的营销价值

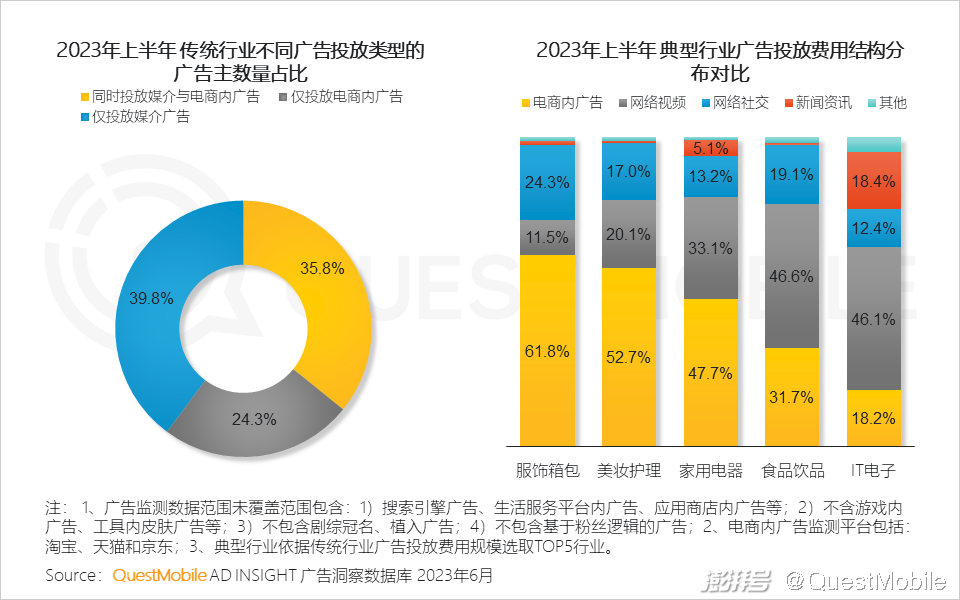

2.4 同时,电商内广告已成为广告主营销布局中的重要一环

QuestMobile数据显示:传统行业广告主中,约有60%广告主在电商平台内投放广告。

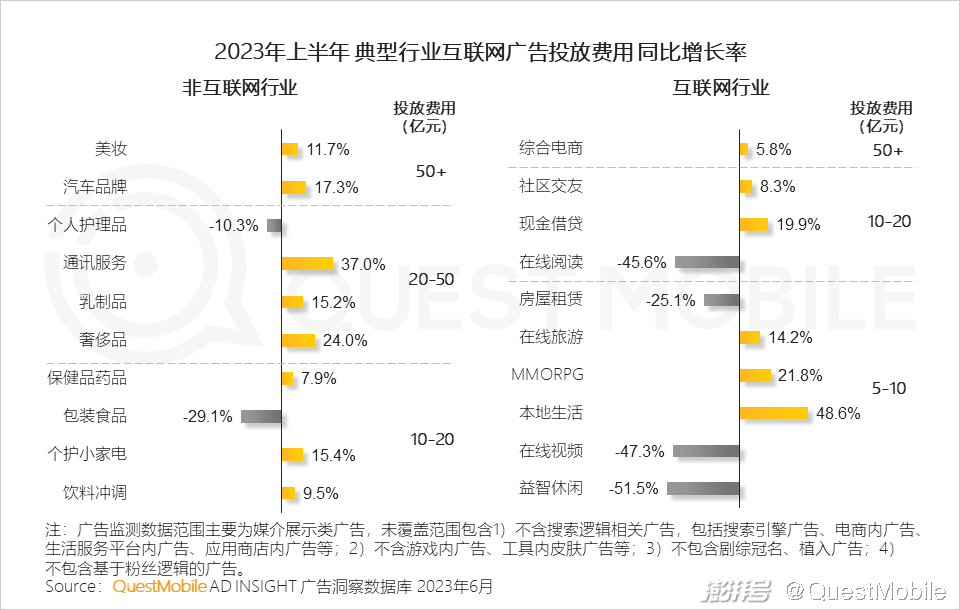

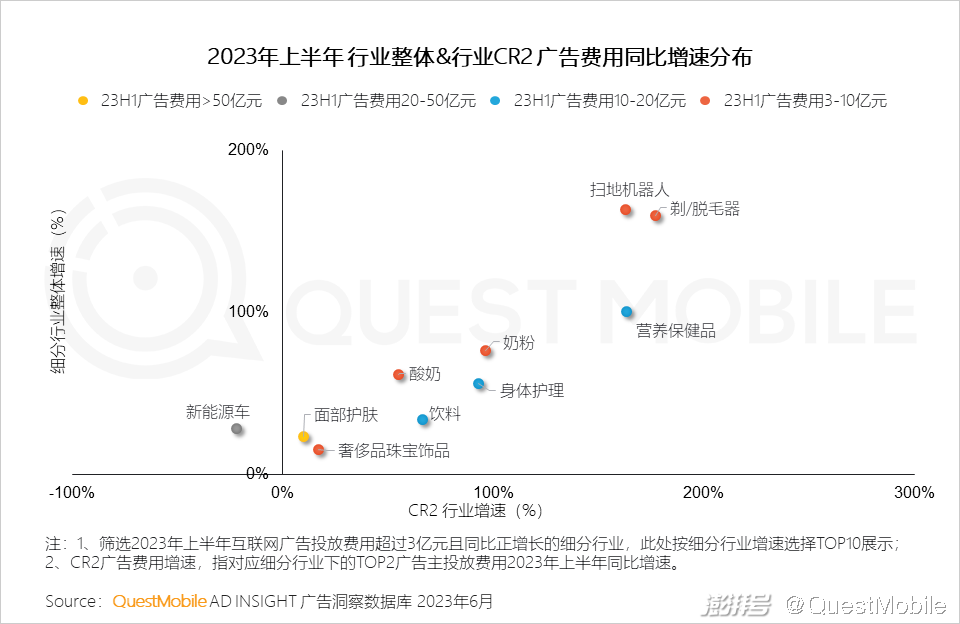

2.5 互联网广告投放上,头部行业投放仍保持增长,营销持续带动消费

2.6 细分行业间增长特征差异明显,家电细分行业由头部广告主增长驱动,新能源车行业投放增长的同时头部广告主投放收窄

3、品牌策略:品牌与品牌、品牌与消费者连接更加密切

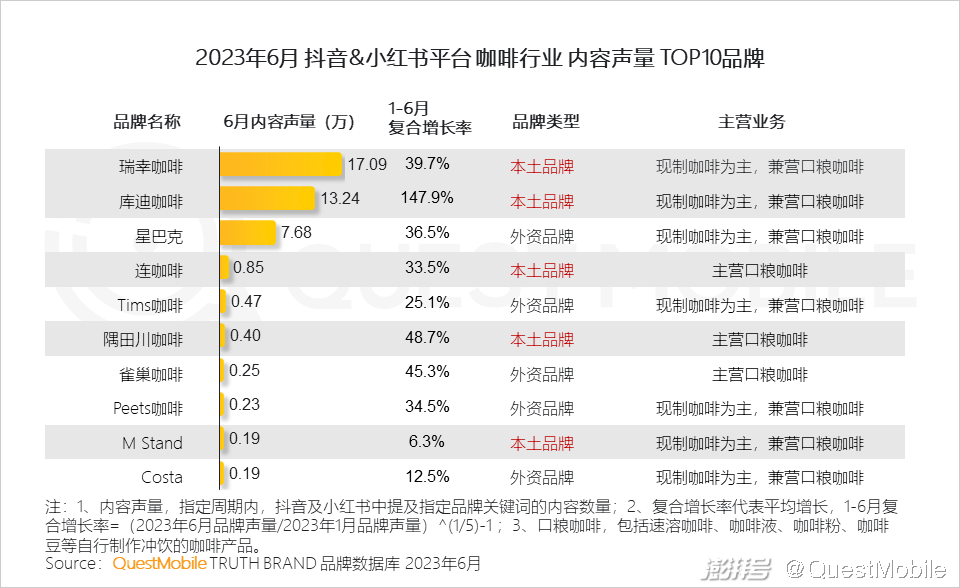

3.1 高性价比产品正成为市场主流,以咖啡为例,现制咖啡中瑞幸、库迪,自行冲饮的口粮咖啡中,连咖啡、隅田川等本土性价比咖啡跻身前列,与外资品牌形成角力,抢占用户心智

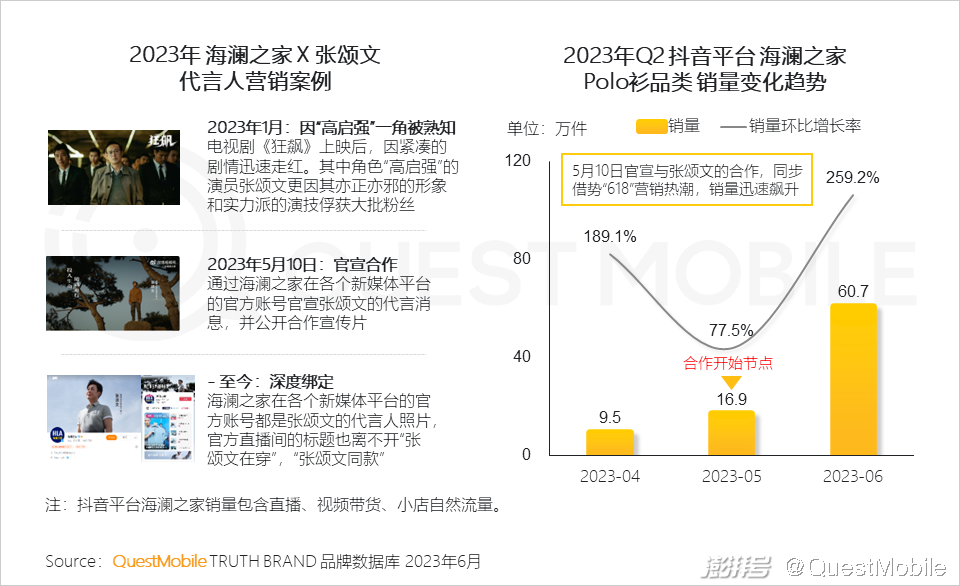

3.2 品牌代言人选择密切跟随粉丝动向,同时更注重理念契合的“双向奔赴”

如海澜之家选择因2023年新剧《狂飙》走红的张颂文为代言人,代言人具有“大器晚成”色彩,收获各路网友喜爱,与品牌覆盖面广、低调有实力的形象相契合。

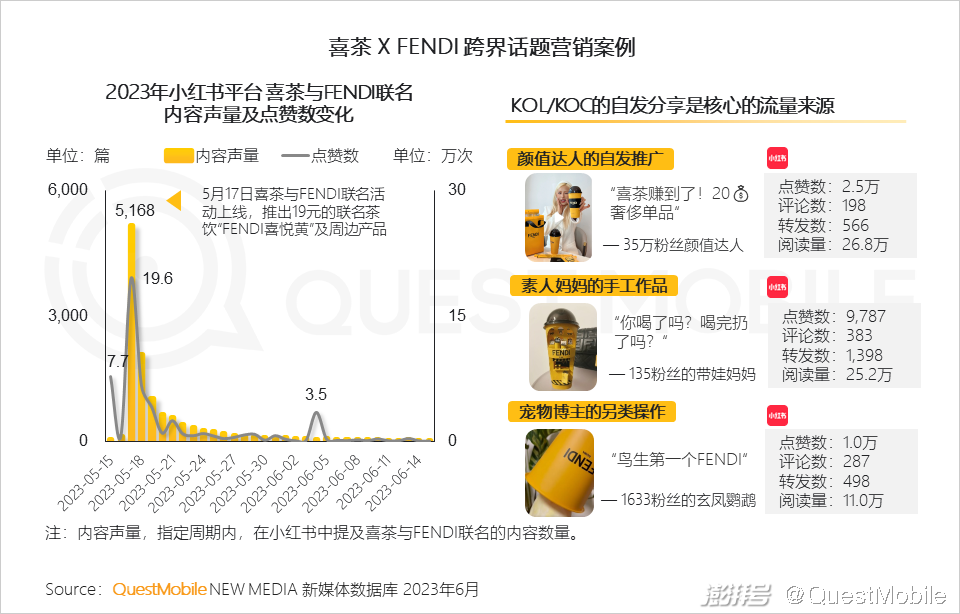

3.3 新颖的跨界联名依旧如火如荼,如喜茶与FENDI跨界联名,双方产生“化学反应” ,令喜茶成为离年轻人最近的奢侈品,激发消费者的好奇心和创造力,实现用户的自发传播,增强品牌势能

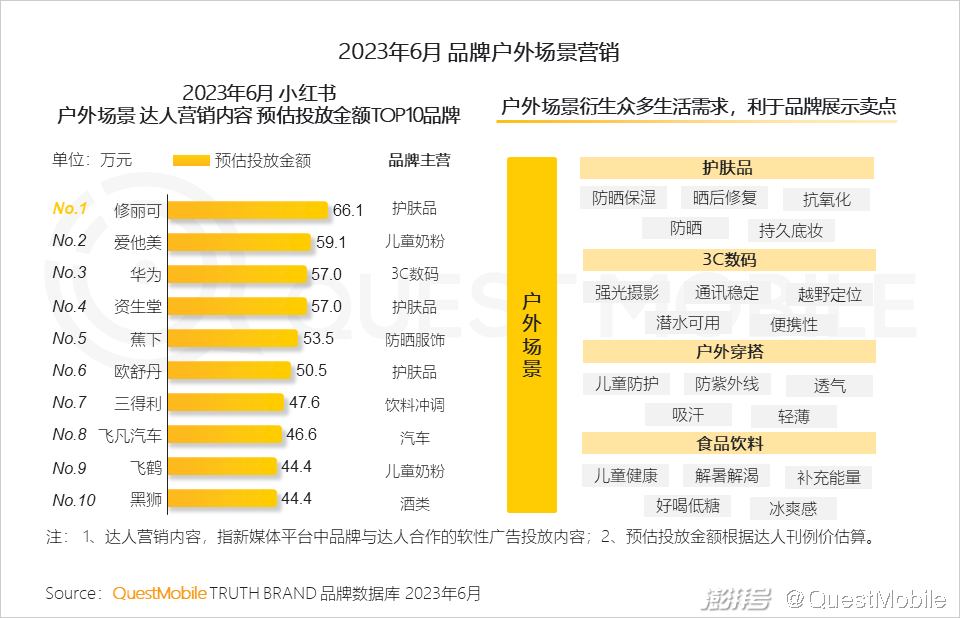

3.4 品牌营销走向户外,不同类型的品牌均借助户外场景,植入品牌营销点,巧妙展示如何借助产品满足消费者各类户外需求

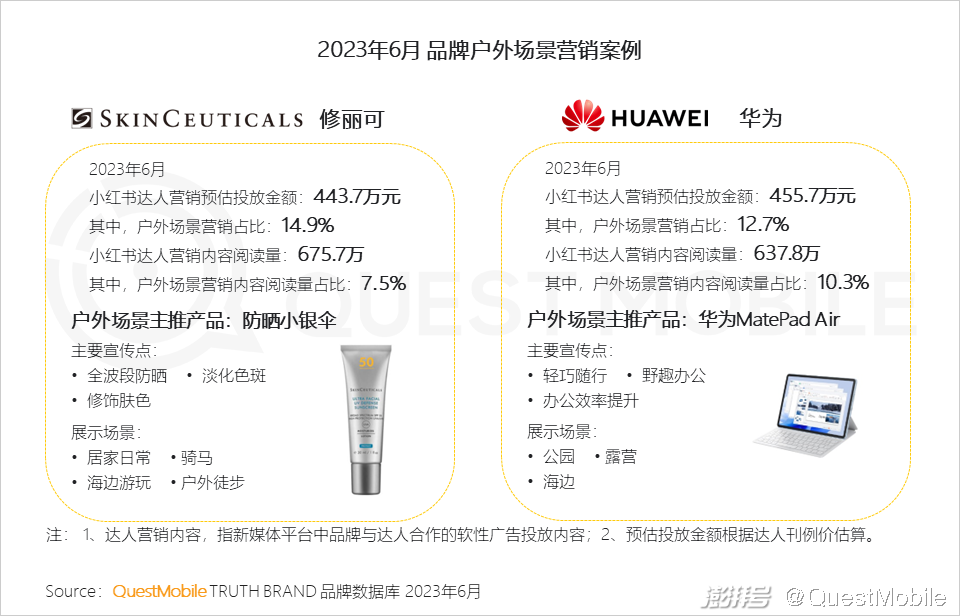

3.5 以修丽可和华为为例,修丽可通过防晒产品满足用户户外出行的【防晒】【淡斑】需求,华为则主打户外【轻巧便携】【野趣办公】,满足消费者户外便捷办公需求

4、企业布局:流量呈现向多领域拓展之势

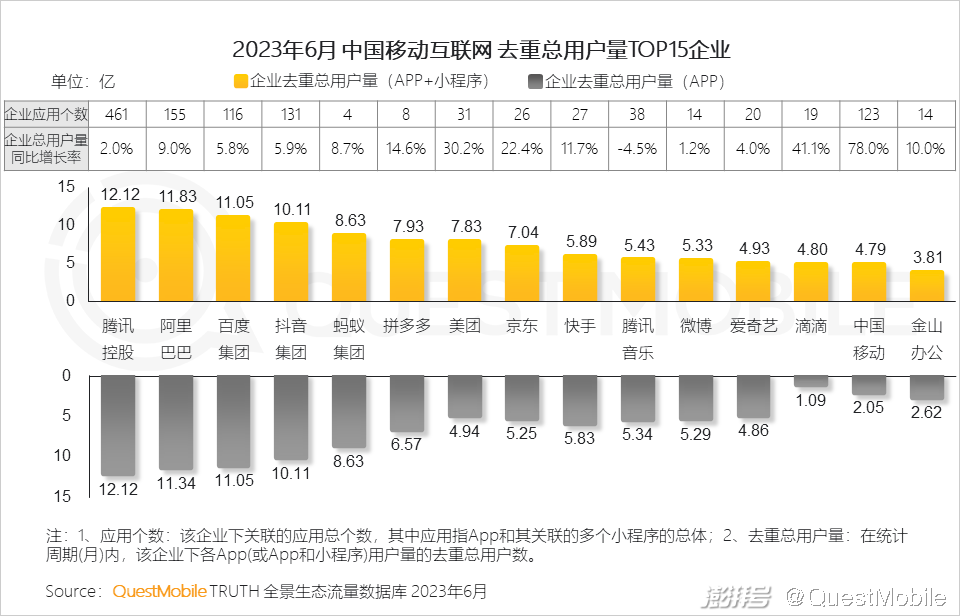

4.1 头部互联网公司保持增长态势,腾讯控股、阿里巴巴、百度集团及抖音集团企业流量均超10亿;5-10亿梯队中,美团、京东、拼多多、快手均达两位数增速;中国移动、滴滴等增长显著

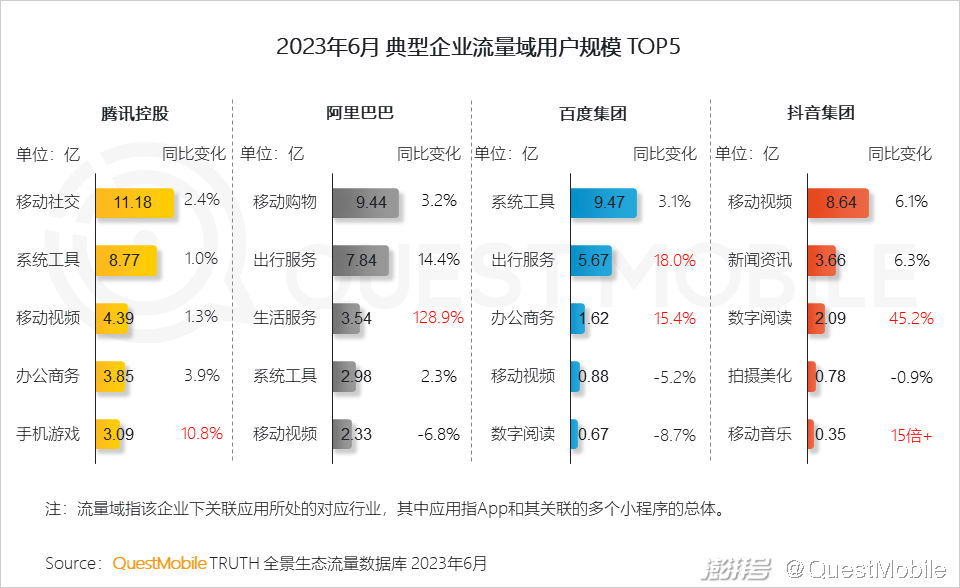

4.2 腾讯在多行业流量实现增长,其中手机游戏涨幅突出;阿里巴巴在巩固移动购物流量优势的同时,生活服务增长亮眼;百度在出行、办公领域,抖音在音乐、阅读领域增幅均为突出

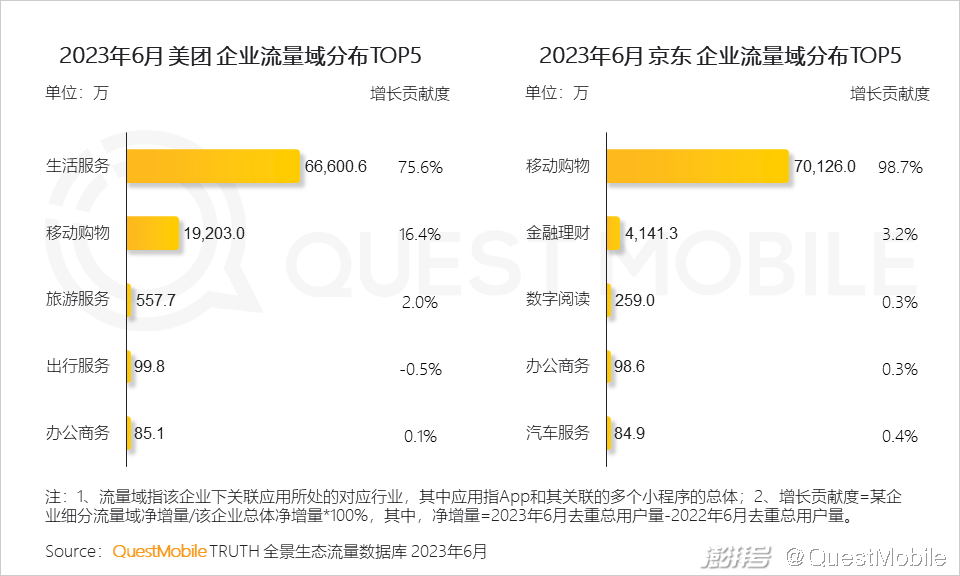

4.3 垂类领域头部玩家在巩固既有流量的同时,也在向更多领域扩充,美团在移动购物领域、京东在金融理财均有不错发展

三、新潜力市场、新流量场域、新技术为互联网发展提供增长动能

1、新潜力市场:以新能源汽车市场为代表的新动能成长壮大

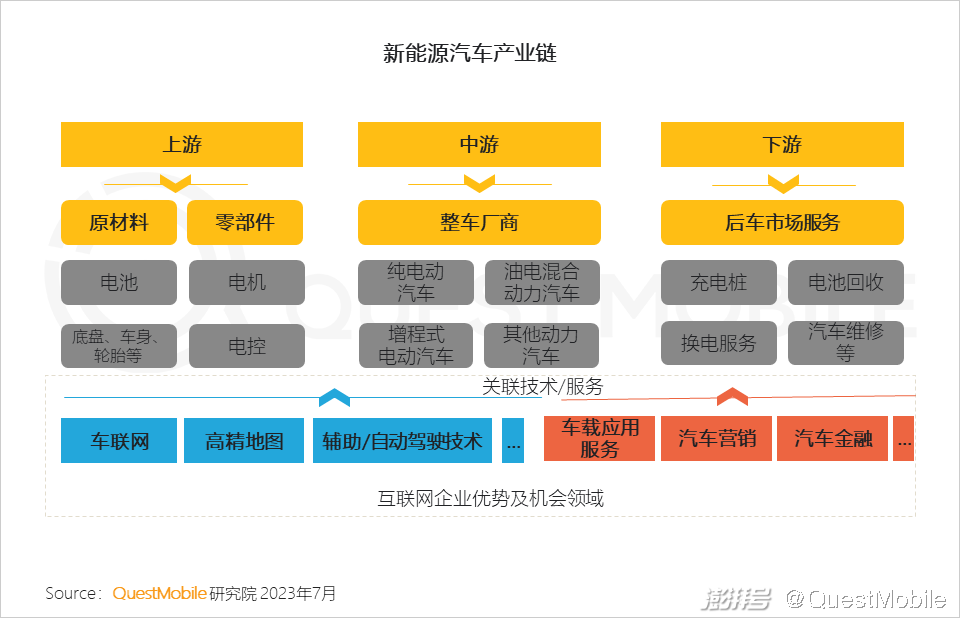

1.1 新能源汽车市场的快速发展也为互联网企业带来新的机遇,尤其围绕关联技术、汽车服务等优势领域蕴藏较大合作空间和潜力

1.2 车辆行驶活跃凸显厂商市场表现和用户价值

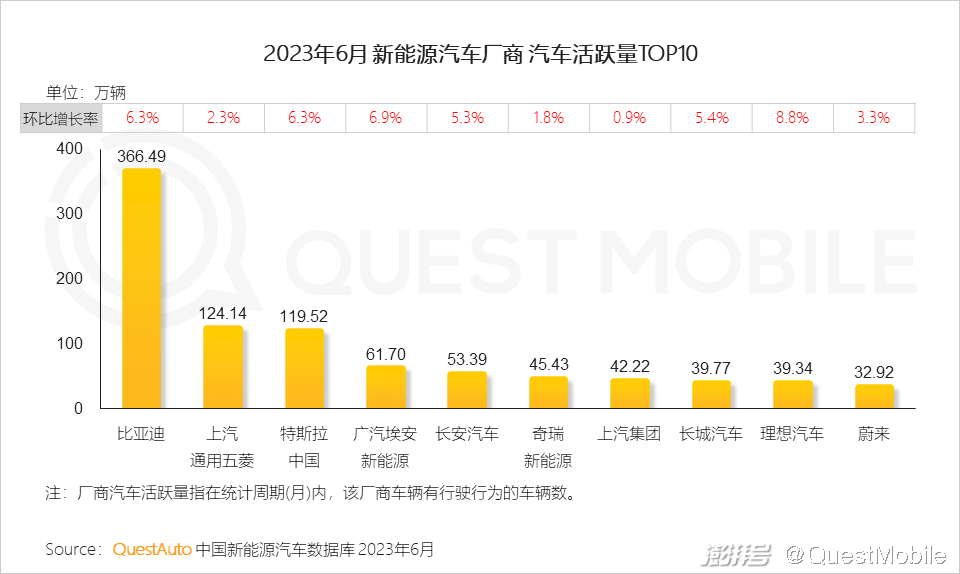

QuestAuto数据显示,比亚迪6月汽车活跃量已达366万辆,上汽通用五菱、特斯拉中国活跃量均超百万,理想汽车、广汽埃安新能源等增速明显。

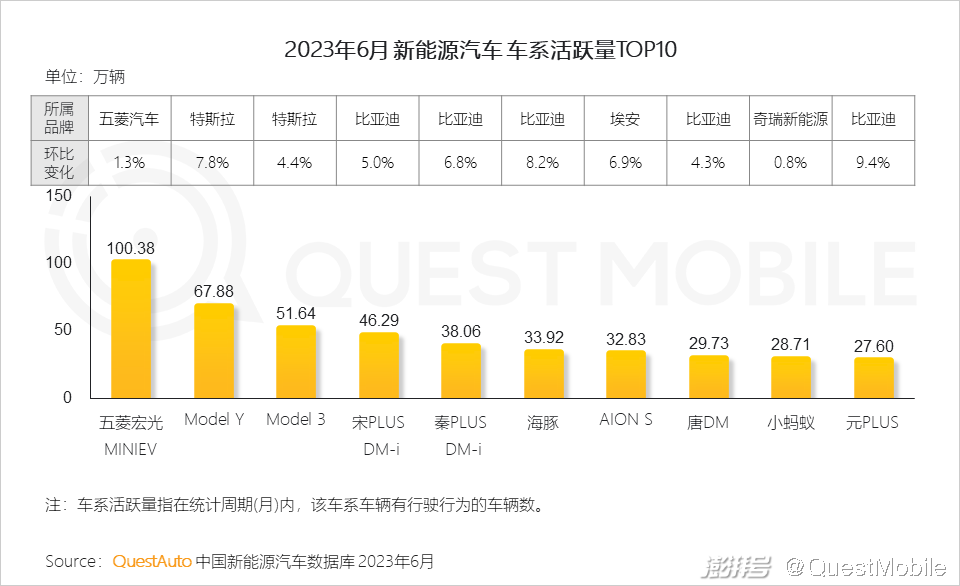

1.3 车系活跃量方面,五菱宏光MINIEV突破100万辆位居首位,特斯拉Model Y、Model 3两款车系活跃量均超50万辆位列二、三

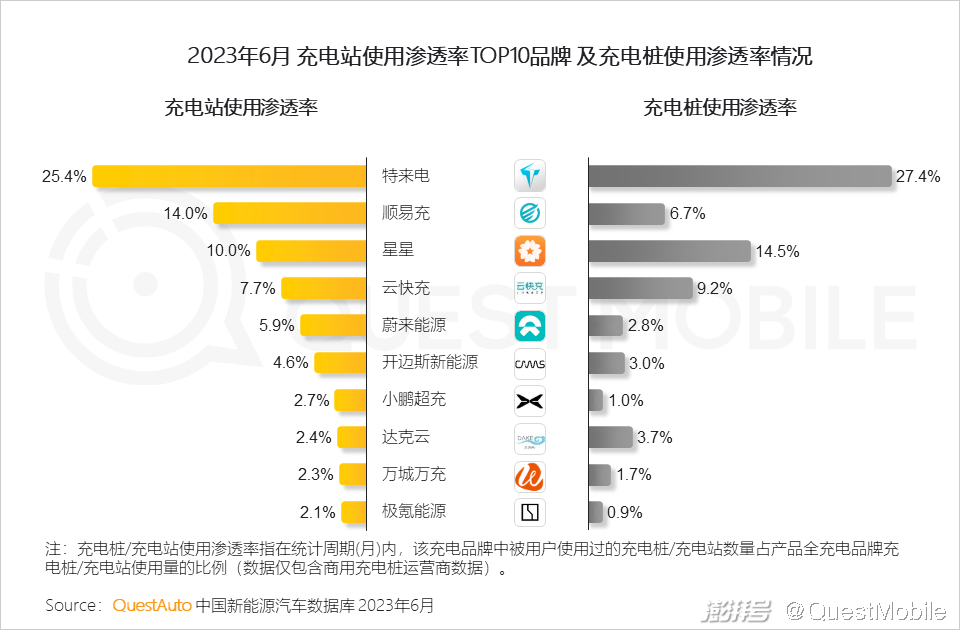

1.4 充能市场集中度较高,特来电、顺易充及星星位列TOP3,使用渗透率合计接近50%

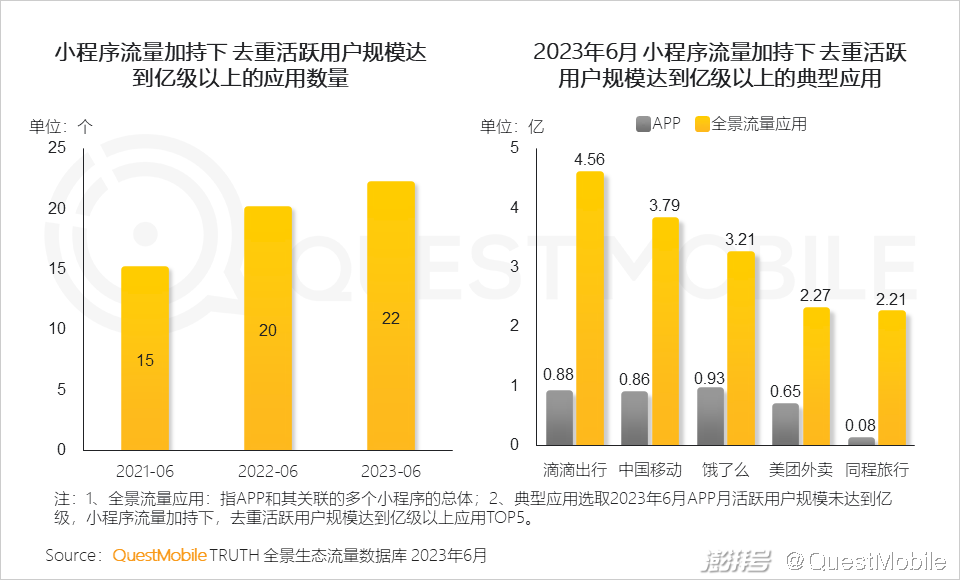

2、新流量场域:小程序、OTT等多元流量渠道价值持续释放2.1 小程序流量正在帮助更多应用实现用户规模的提升QuestMobile数据显示,在APP端没有达到亿级,但在小程序流量加持下实现亿级突破的应用逐年递增,截止2023年6月,已有22款应用实现亿级流量的突破。

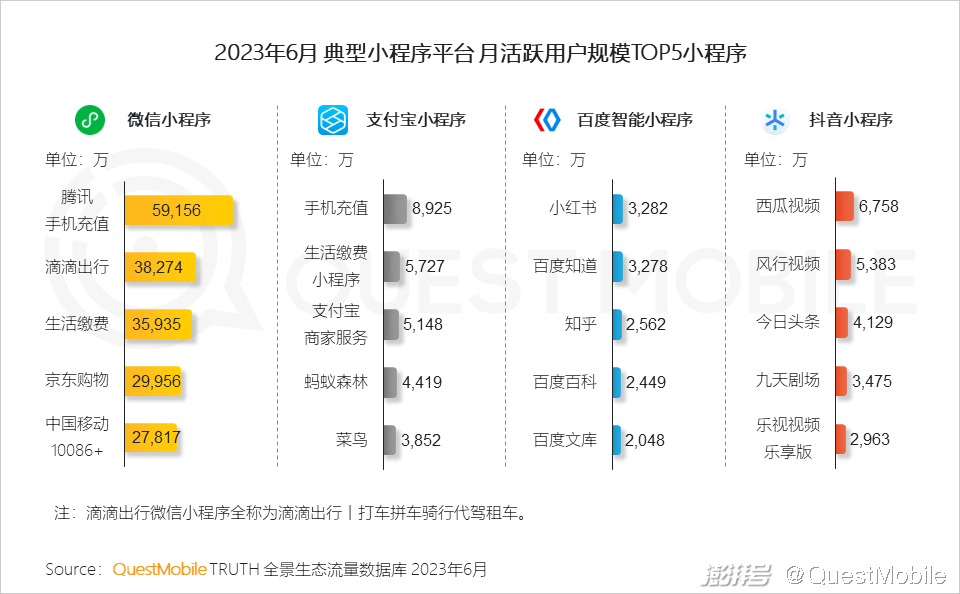

2.2 微信、支付宝注重布局用户使用更加高频的生活服务场景,百度智能小程序与抖音小程序分别在知识阅读、视频资讯方面拥有较高流量

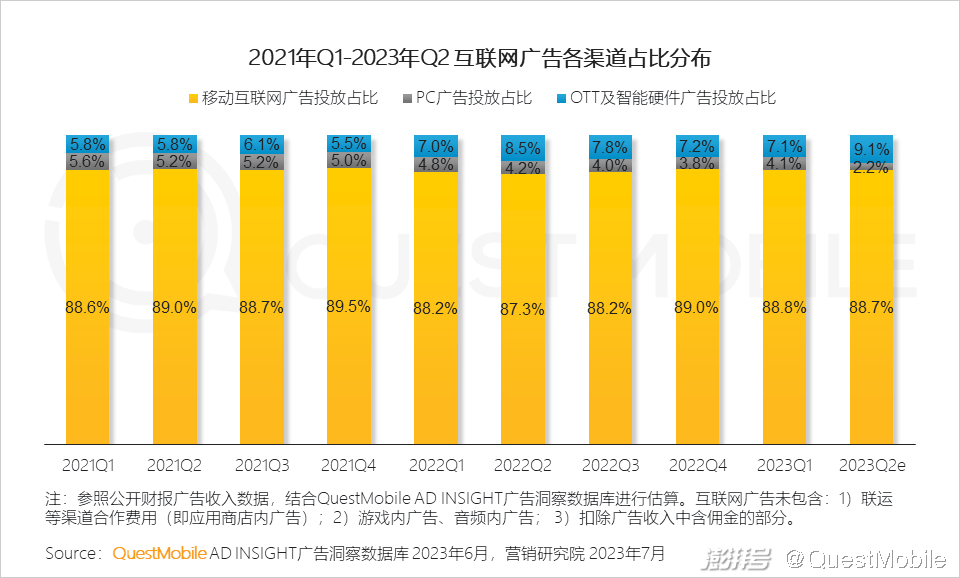

2.3 移动互联网广告投放稳定,OTT及智能硬件广告投放快速增长

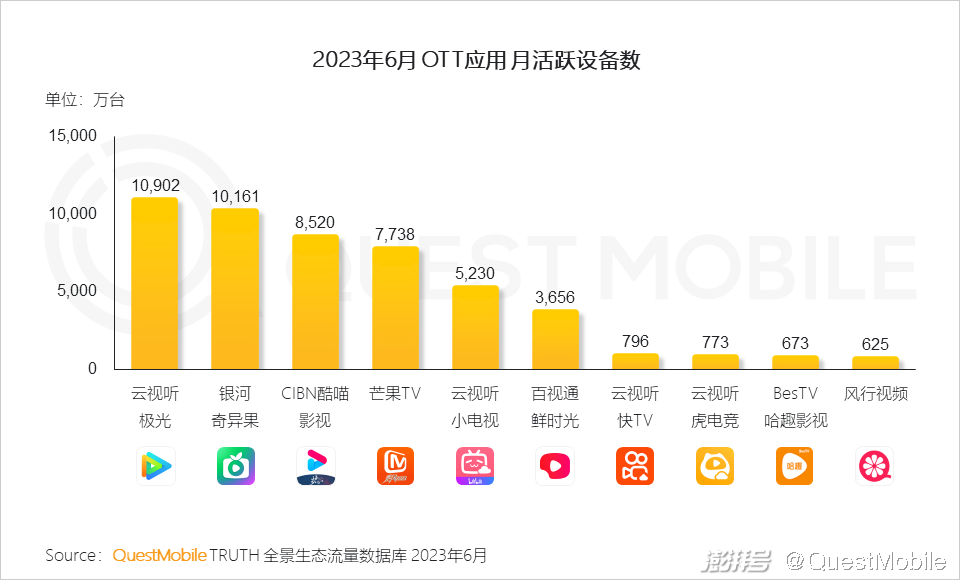

2.4 大屏端价值在持续释放中,OTT应用成为视频内容平台拓展流量洼地

3、新技术:AIGC、智能硬件等软硬件新技术,拓展增长新空间

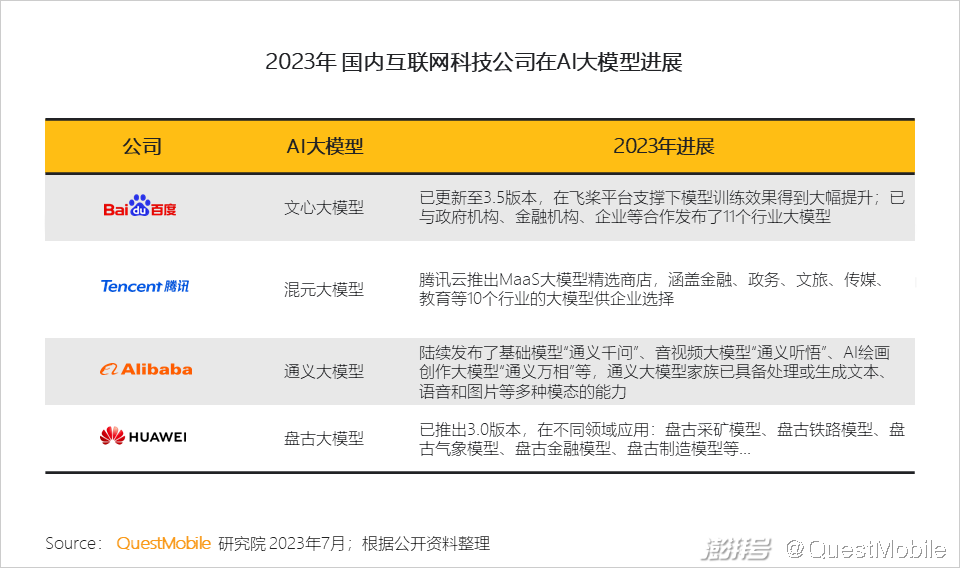

3.1 国内互联网科技公司在强化通用大模型能力的同时,正在向更多领域赋能行业大模型解决方案,满足多行业数字化转型需求

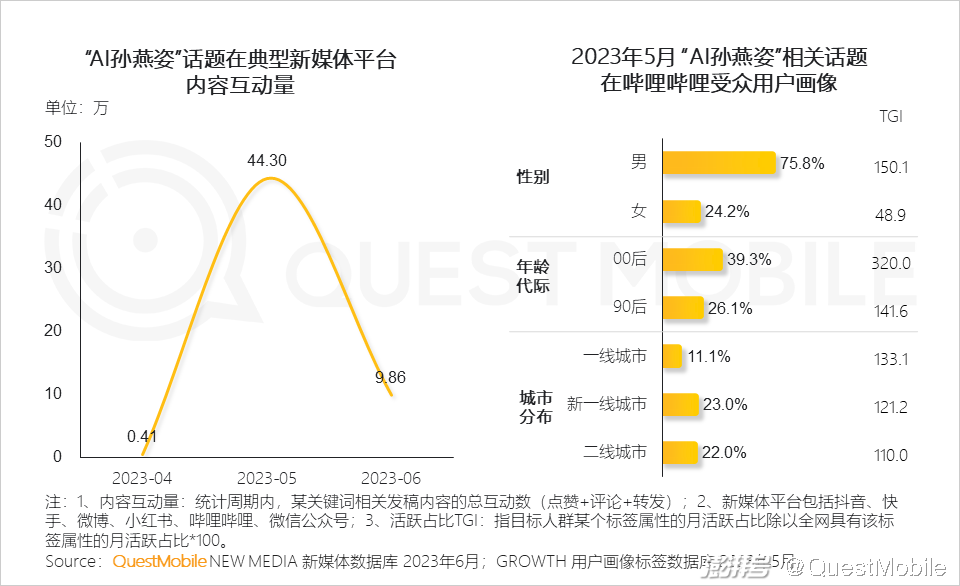

3.2 与此同时,AIGC在C端应用层面正澎湃发展,尤其在音乐、图像等领域的应用引发用户关注

2023年Q2,“AI孙燕姿”话题引发用户讨论,AIGC在音乐领域的应用受到更多年轻用户群体的关注。

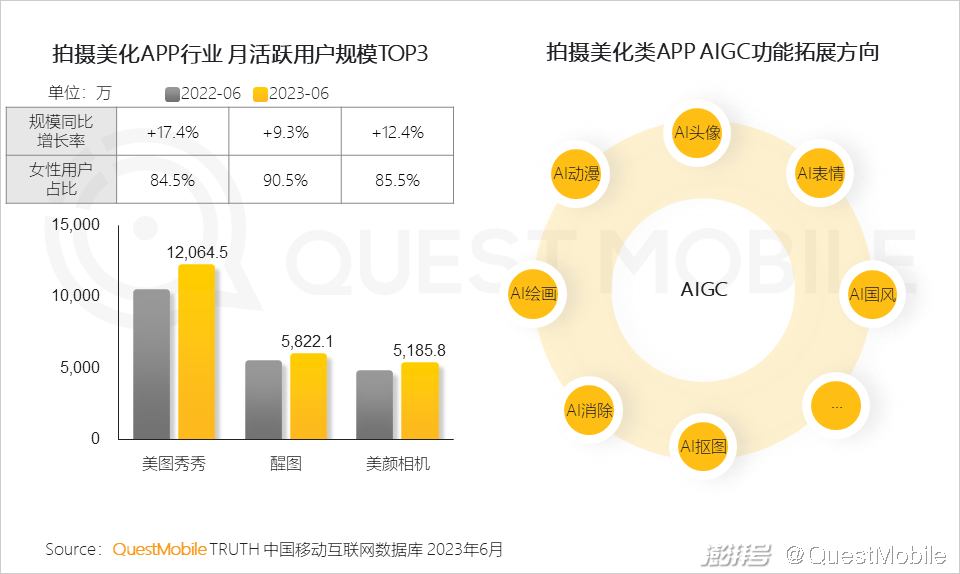

3.3 拍摄美化类工具型APP强化AIGC能力,契合女性用户需求,获得流量提升

3.4 硬件层面,近一年来国内外多款头显设备陆续发布,为用户提供新的交互体验,也为互联网产品拓展更多应用场景

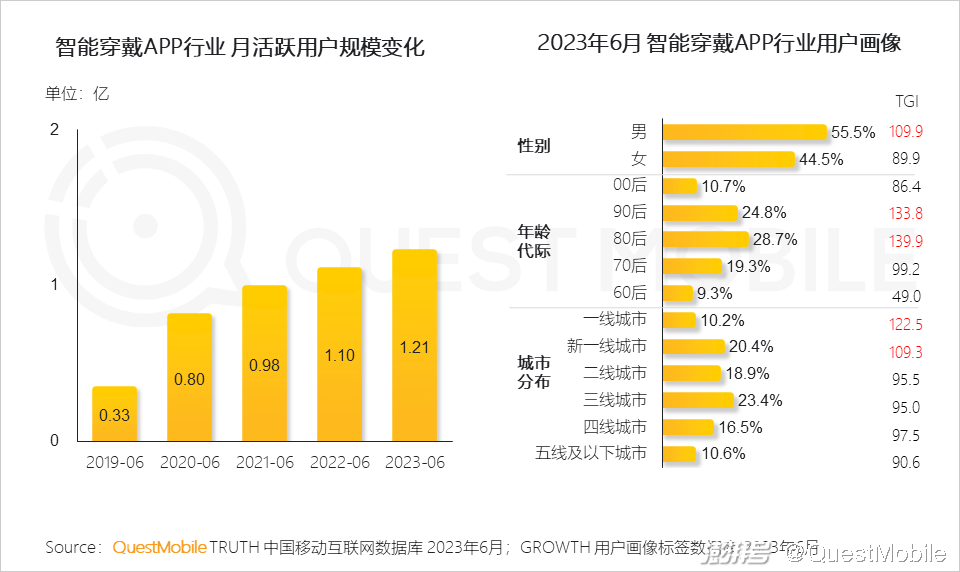

3.5 国内用户对于智能穿戴类产品接受度逐步提高,以智能手表、手环等为主的穿戴类产品强化与手机应用端联动,智能穿戴APP行业活跃用户规模已突破1亿大关

QuestMobile数据显示,智能穿戴APP行业用户男性特征明显,80后、90后为主要活跃群体,一线及新一线城市占比偏好突出。

四、2023年上半年移动互联网典型行业分析

1、线上娱乐领域

1.1 短视频

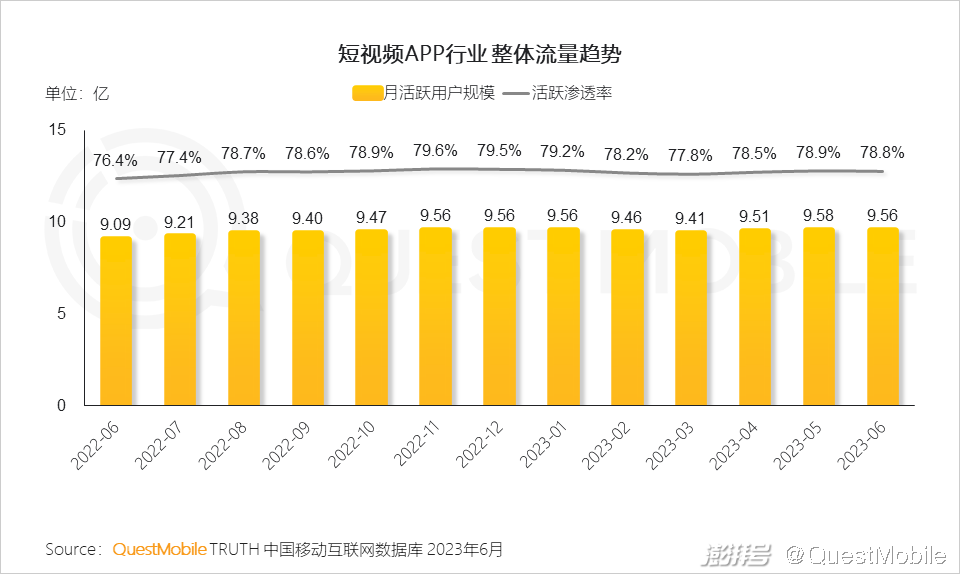

Ⅰ. 经历爆发期后,2023年短视频行业增速放缓,全网用户渗透率基本稳定,逐渐进入存量竞争阶段

Ⅱ. 短视频行业的集中度在不断提高,用户持续向头部平台聚集,抖音与快手系的“两强”格局稳定,两者在流量、粘性间的竞争加剧

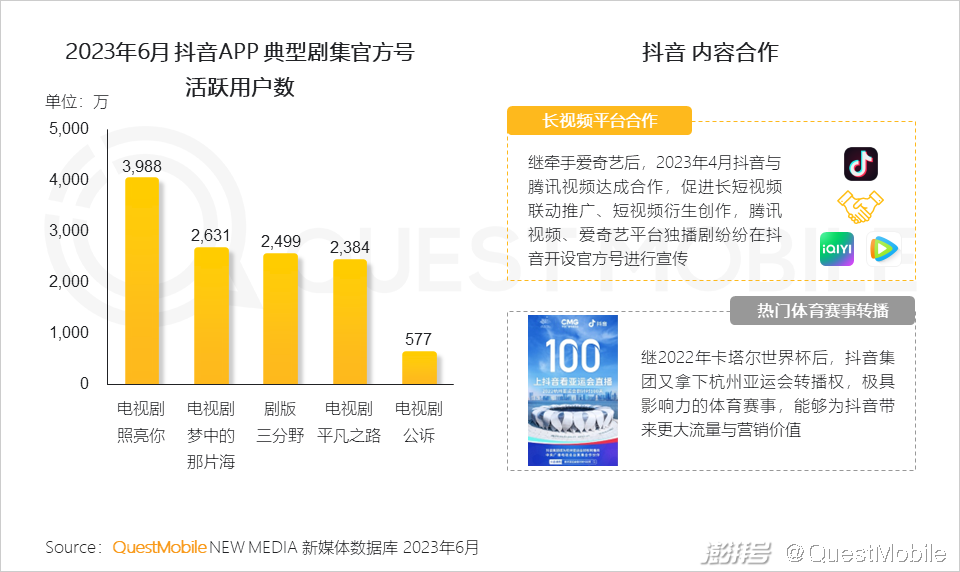

Ⅲ. 抖音积极合作长视频平台,获取独播剧版权,使得优质内容池不断扩容,同时抖音通过拿下大型体育赛事转播权,为平台引流

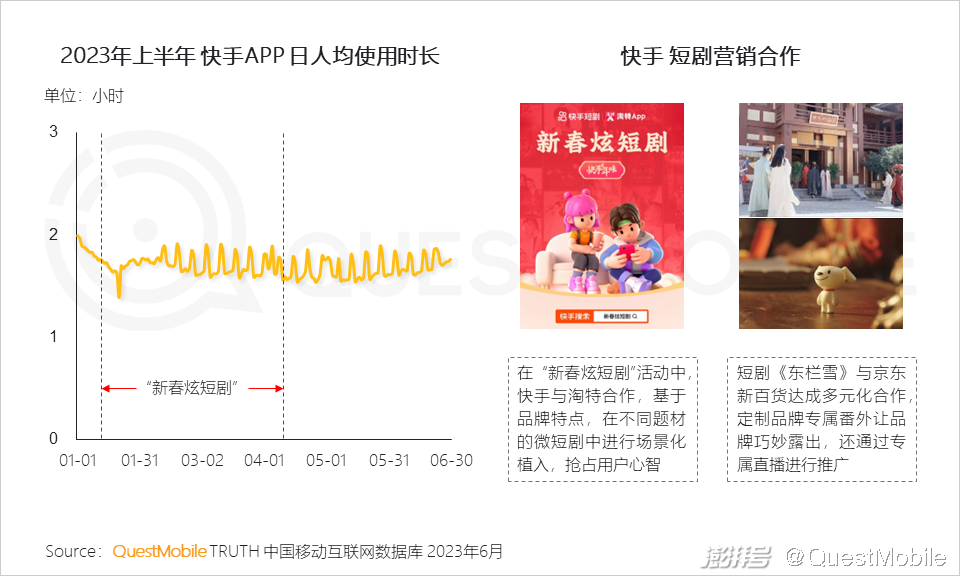

Ⅳ. 快手星芒短剧厂牌持续产出高质量微短剧,以档期化运营抓住假期流量高峰,同时短剧提供丰富的植入场景,多元化的内容类型满足不同品牌的营销需求

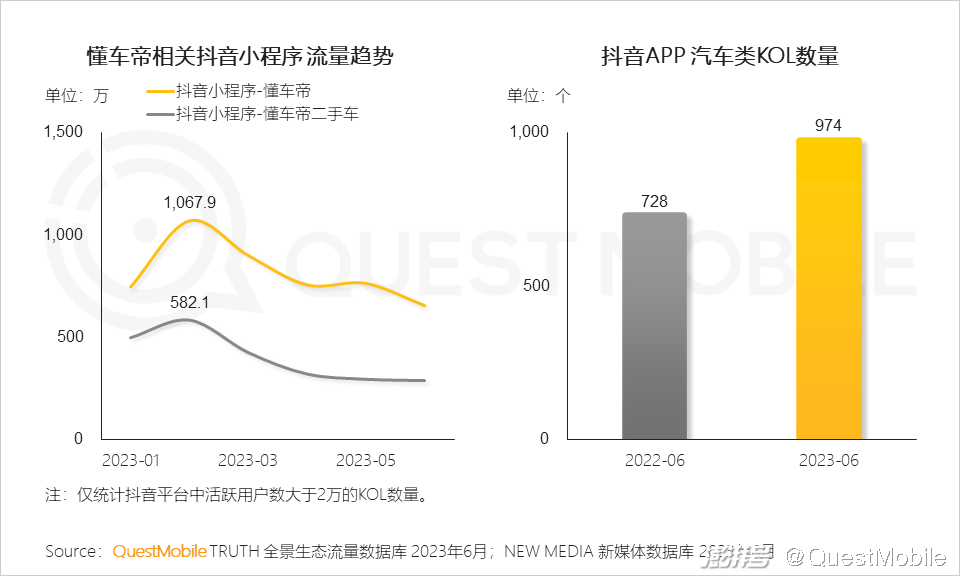

Ⅴ. 短视频平台成为除汽车垂类平台之外,用户了解汽车资讯的主要渠道,抖音二手车业务和懂车帝合并,激励汽车KOL聚焦车源进行内容创作

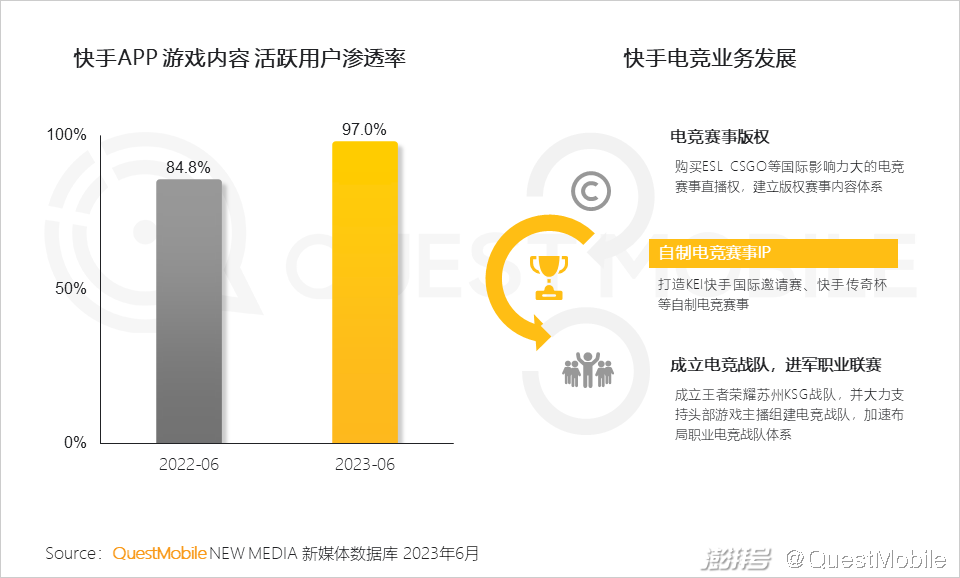

Ⅵ. 快手持续完善游戏电竞生态布局,从电竞赛事、自制IP赋能等方面,探索游戏电竞商业化路径

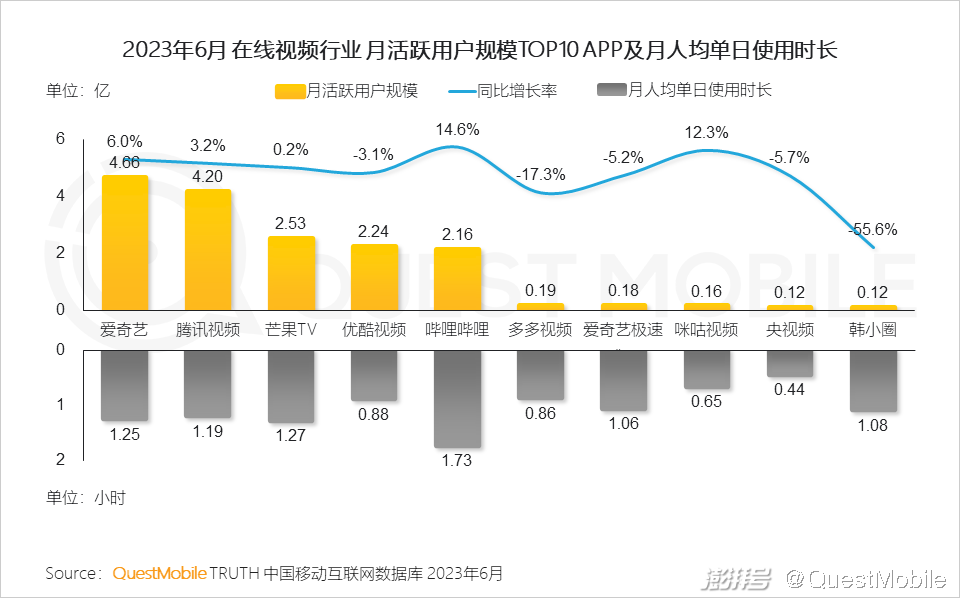

1.2 在线视频Ⅰ. 长视频平台加强内容供给,优质内容“不断档”,带动行业流量增长及用户粘性增强

Ⅱ. 长视频行业流量集中在TOP5平台中,头部平台通过加大自制内容投入力度,实现流量口碑双丰收

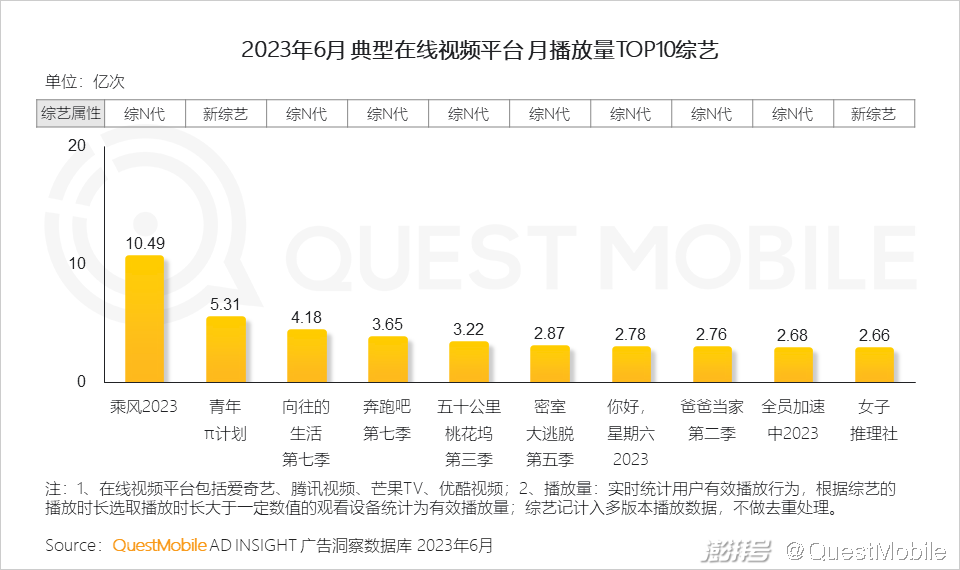

Ⅲ. 热播综艺依旧以“综N代”为主,同时紧随用户兴趣的潮流,开发新的圈层文化,积极开发新赛道

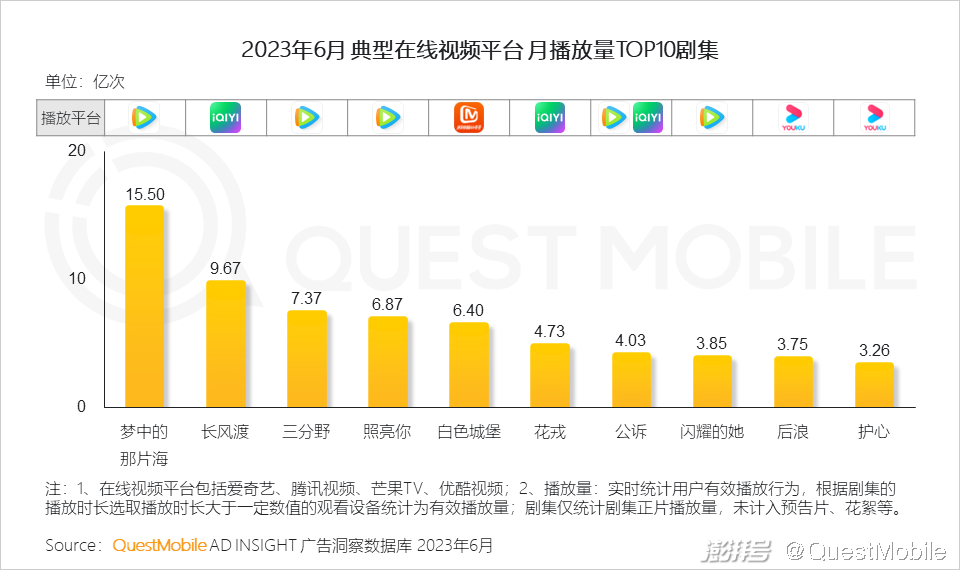

Ⅳ. 电视剧方面,四大平台仍以独播剧作为重要砝码,国产剧口碑不断提升,多个剧集月播放量破亿

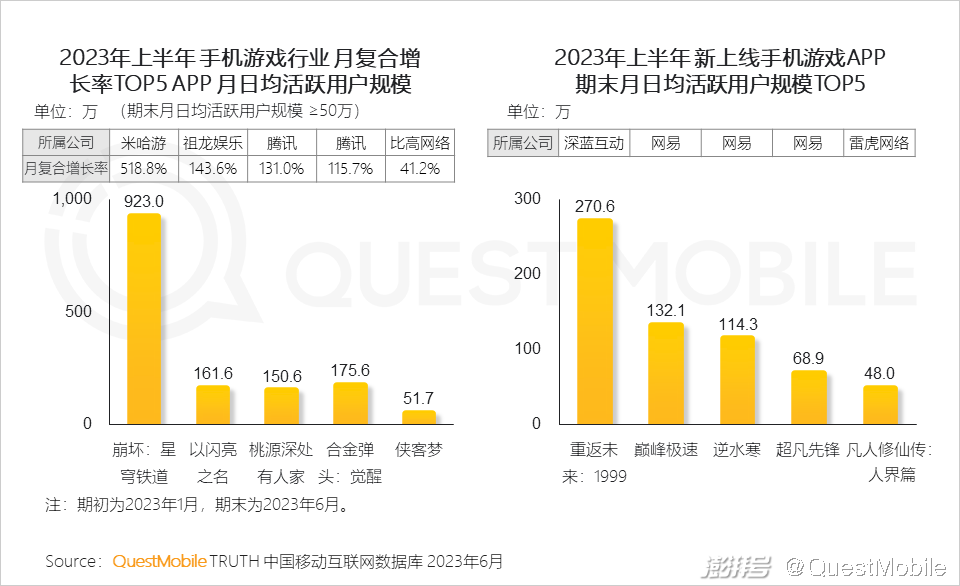

1.3 手机游戏Ⅰ. 米哈游、腾讯、网易等多个游戏大厂发力,推出热门IP游戏,助推游戏行业景气度持续回暖

Ⅱ. 蛋仔派对强调社交性和创造性,打出“碰碰贴贴,结交好密友”的宣传语,以更好的组队游戏体验带动周末及五一等小长假用户更加活跃,同时UGC、盲盒等个性化玩法打入年轻圈层

Ⅲ. 逆水寒深度融合AI,为 NPC 加载人工智能引擎,通过AIGC促进游戏玩法创新,提升游戏的自由度、丰富内容,公测首日流量超千万

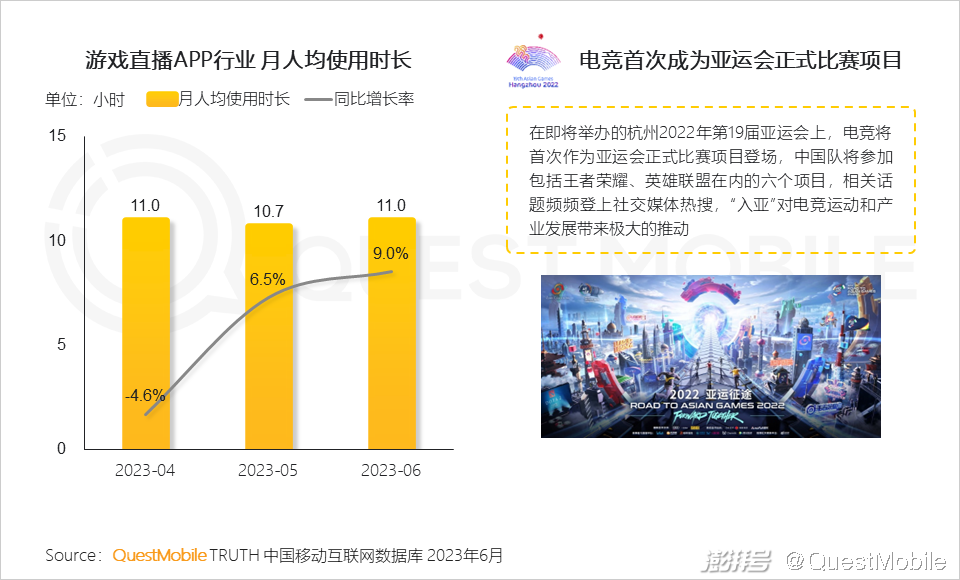

Ⅳ. 电竞正式“入亚”,促进电竞文化破圈,随着影响力的扩大,游戏直播平台用户活跃度提升

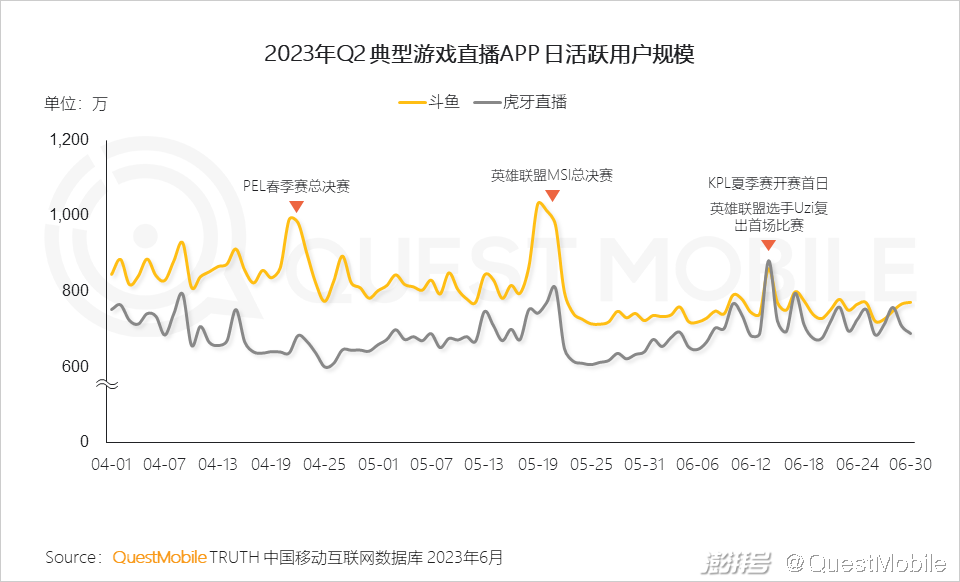

Ⅴ. 目前电竞赛事关注度与影响力已大幅提升,重要赛事节点游戏直播平台用户流量显著增长

2、线下娱乐消费领域2.1 线下娱乐消费APP行业由生活消费、旅游消费、文娱消费APP行业构成,而随着居民消费升级,带动以上行业月活规模同比均实现增长

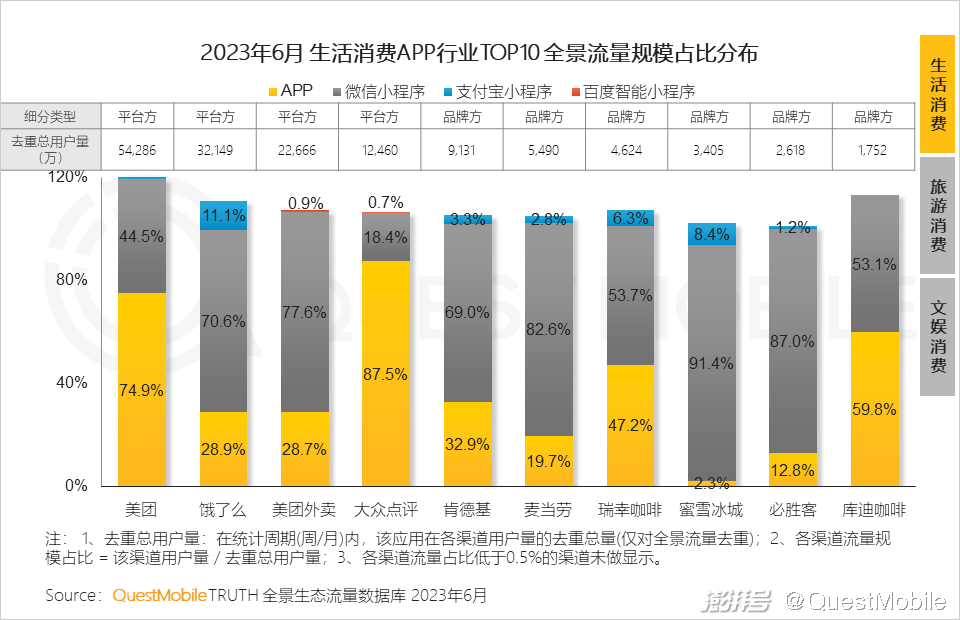

2.2 生活消费行业全景流量TOP10应用,以“APP+小程序”多渠道布局,覆盖多元场景,实现流量汇聚

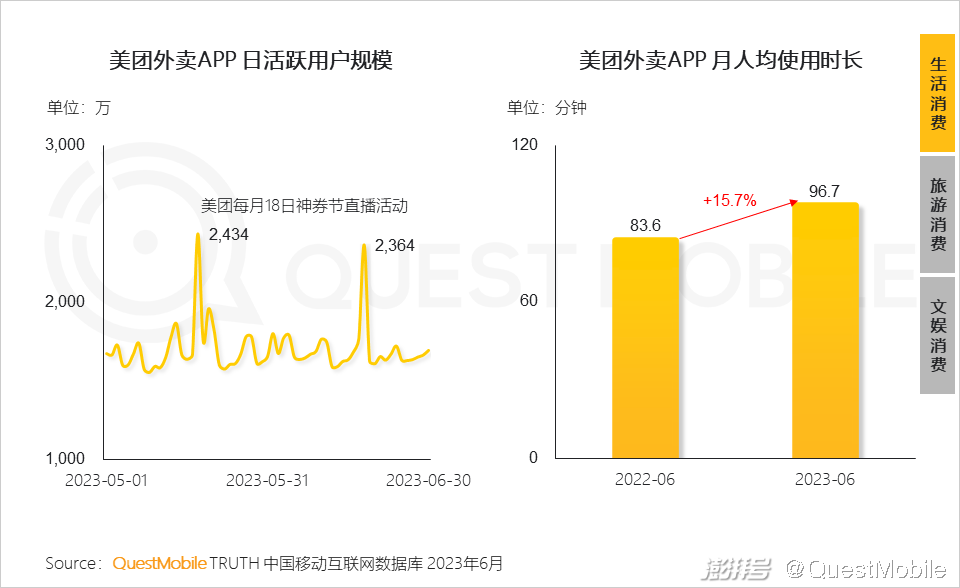

2.3 美团外卖APP开设神券节直播活动,在促进用户活跃的同时亦加强平台的内容生态建设,以增强用户的使用粘性QuestMobile数据显示,2023年5月、6月神券节当天,日活跃用户规模均突破两千万。

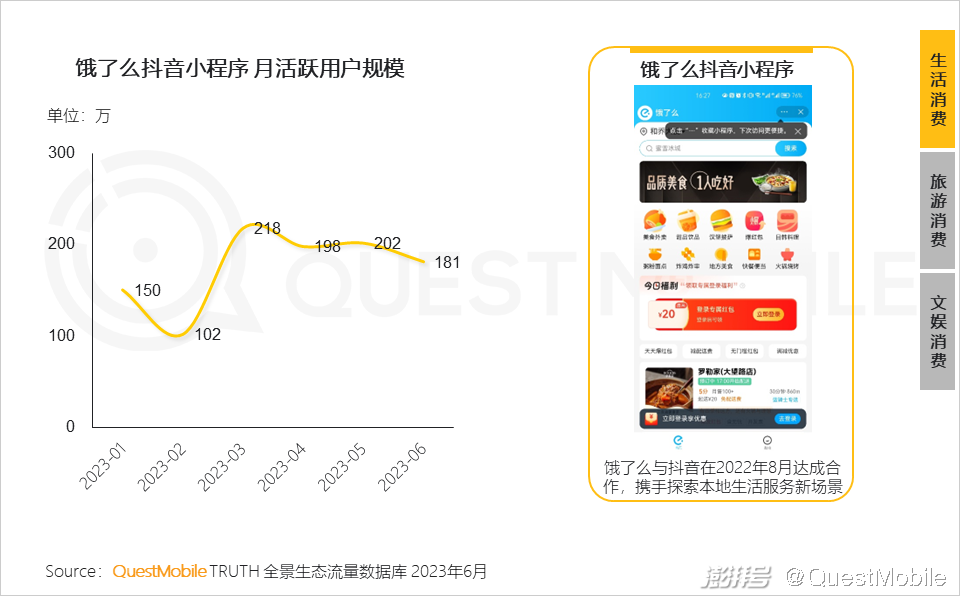

2.4 饿了么在抖音内容平台开设饿了么抖音小程序,探索覆盖新应用场景,为抖音用户提供“预览+点单+送达”的便捷式本地生活服务

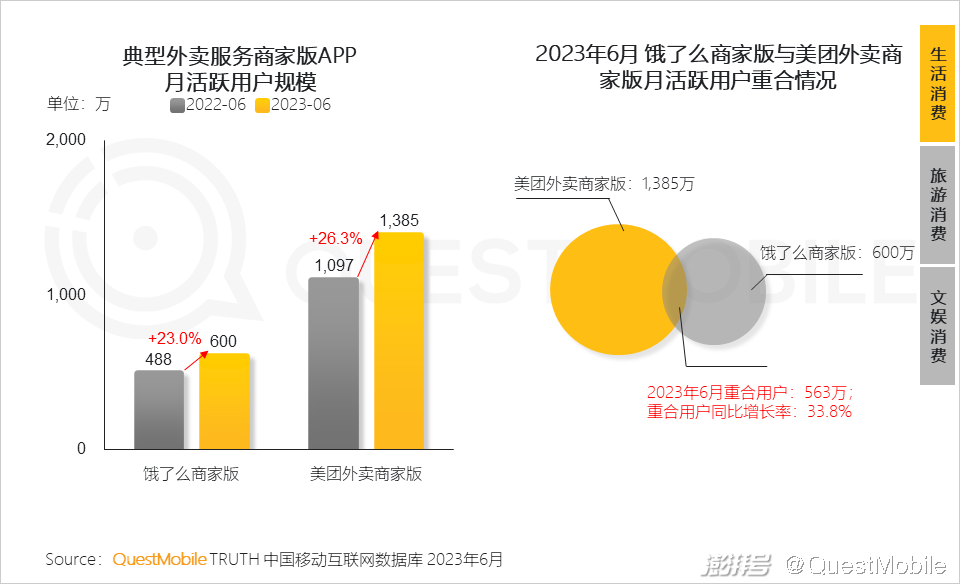

2.5 随着外卖服务需求侧的增加,促进典型外卖服务供给侧的增长,与此同时,典型外卖服务商家版月活规模重合用户同比增长,表明两者间的竞争在加剧

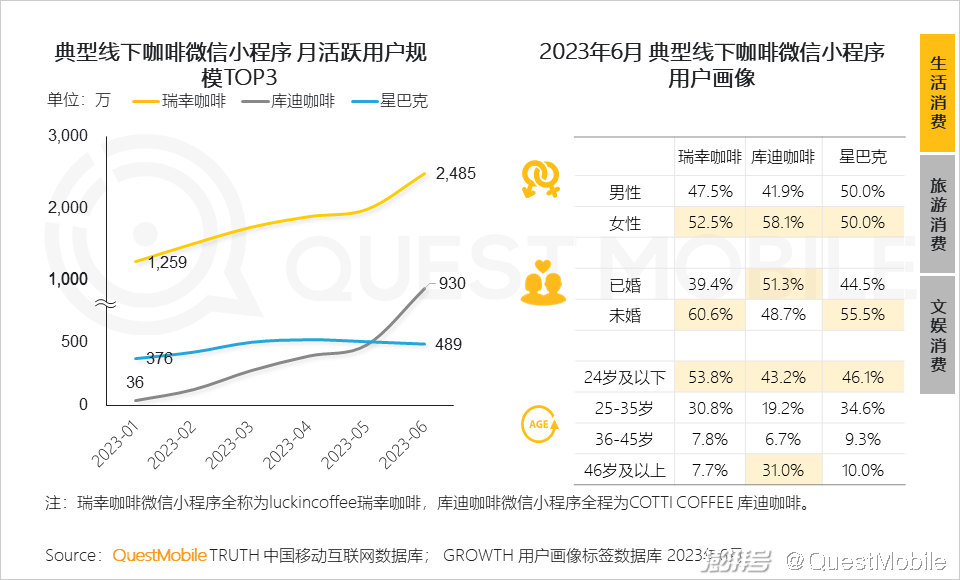

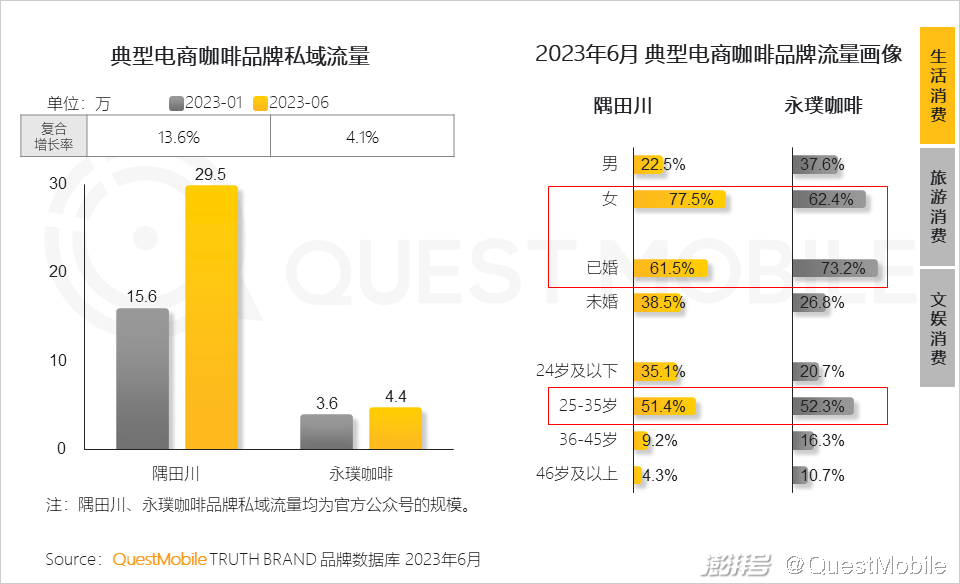

2.6 典型线下咖啡品牌通过微信小程序承接更多的流量,其中以24岁以下女性群体为主;瑞幸、星巴克小程序以未婚群体为主,而库迪以已婚群体为主,此外其46岁及以上群体占比较高

2.7 典型电商咖啡品牌私域流量实现复合增长,该品牌的主要受众群体是25-35岁的已婚女性

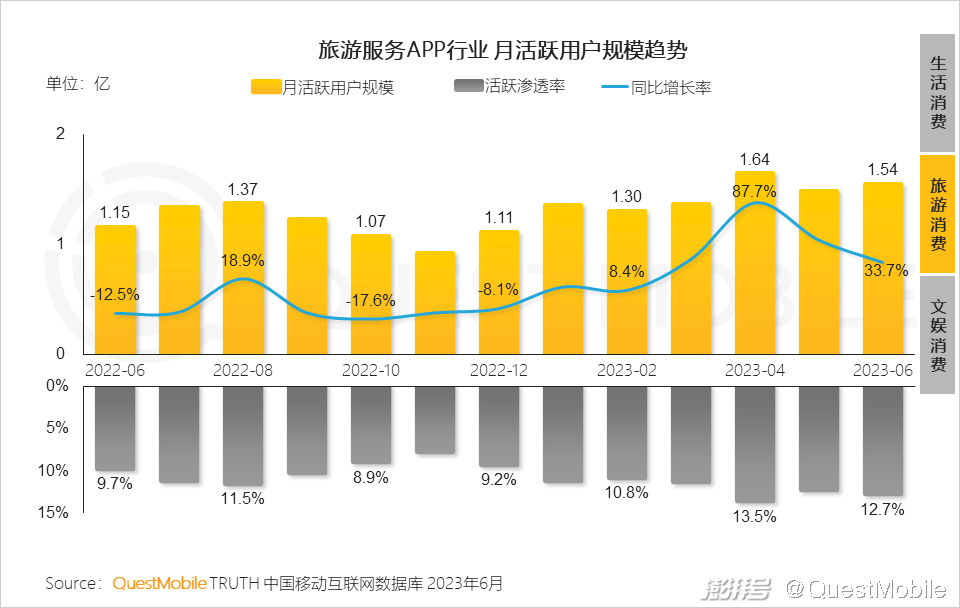

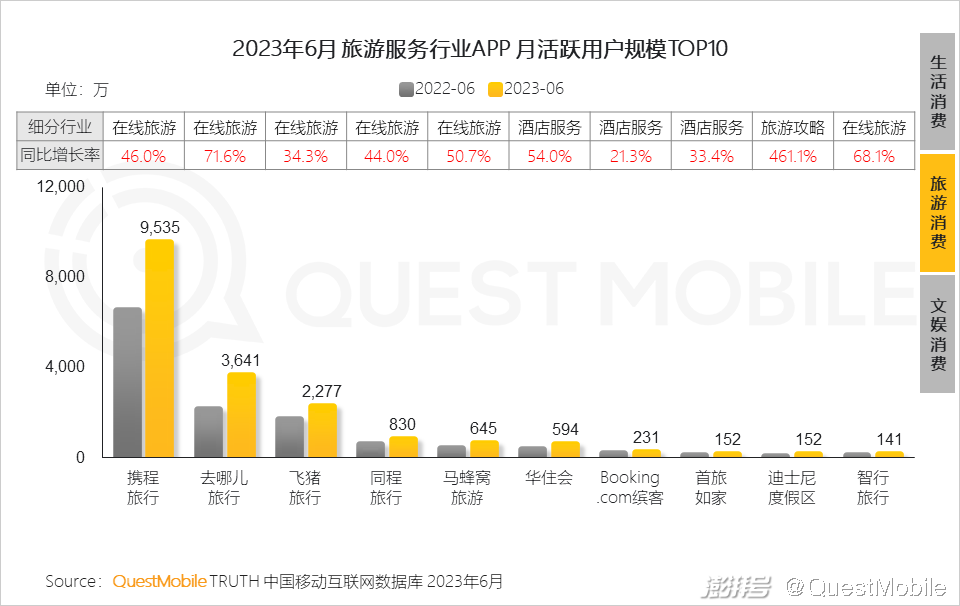

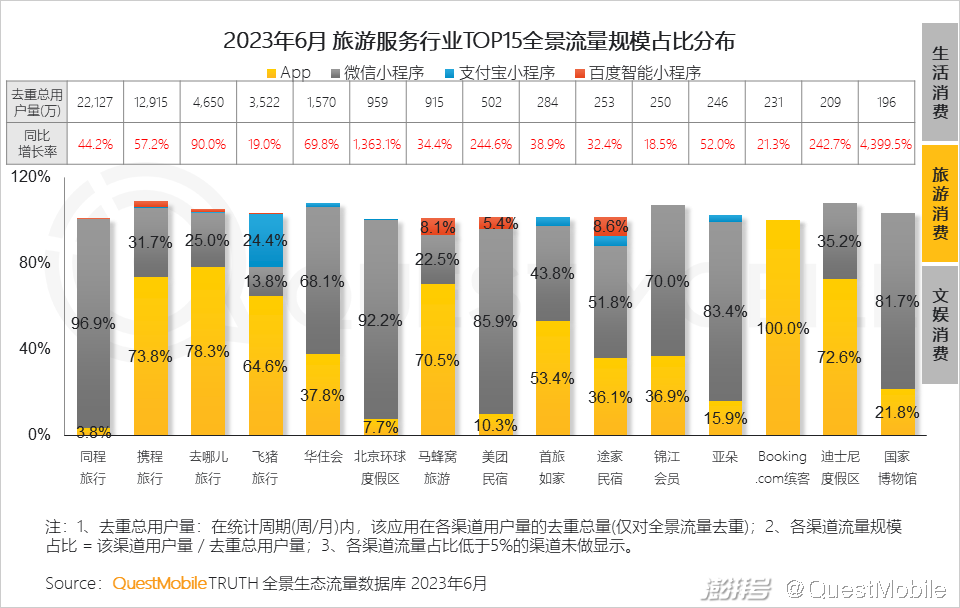

2.8 2023年上半年,我国旅游市场持续恢复,居民旅游出行需求大量释放,旅游服务行业规模增长,其中6月活跃用户规模达1.54亿,增幅33.7%

2.9 暑期来临,旅游服务行业以在线旅游、酒店服务类为主的头部APP用户规模全线增长,其中迪士尼度假区APP在6月同比增速高达461%

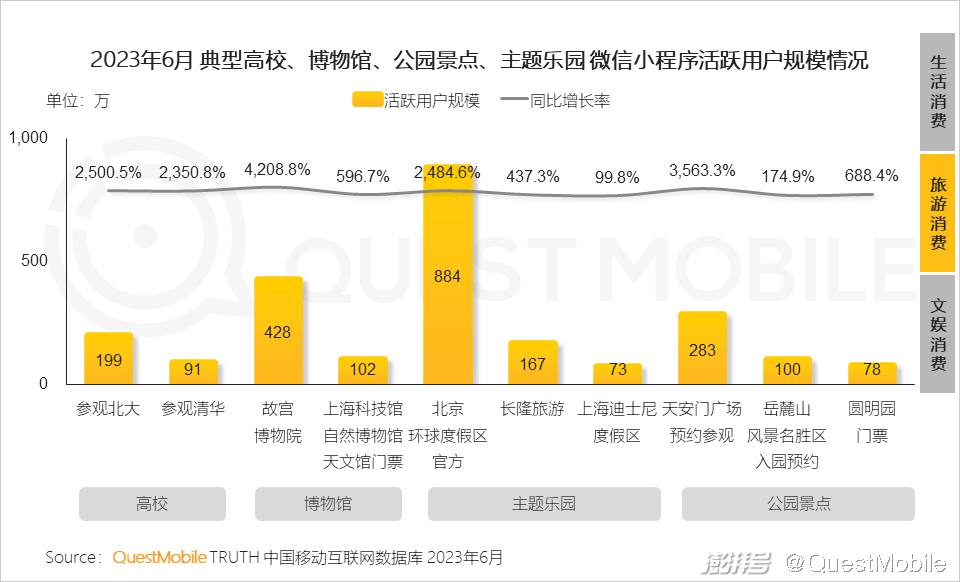

2.10 依托小程序等多元渠道布局,旅游服务行业应用实现快速增长,尤其是博物馆类、主题乐园类对小程序的使用更加凸显

根据QuestMobile数据显示,国家博物馆、北京环球度假区全景流量规模同比增速呈破千增长,美团民宿、迪士尼度假区全景流量规模同比增速超过200%,增幅显著。

2.11 旅游高峰期,典型高校、博物馆、公园景点、主题乐园官方小程序以轻便、快捷的操作体验,实现流量大幅增长

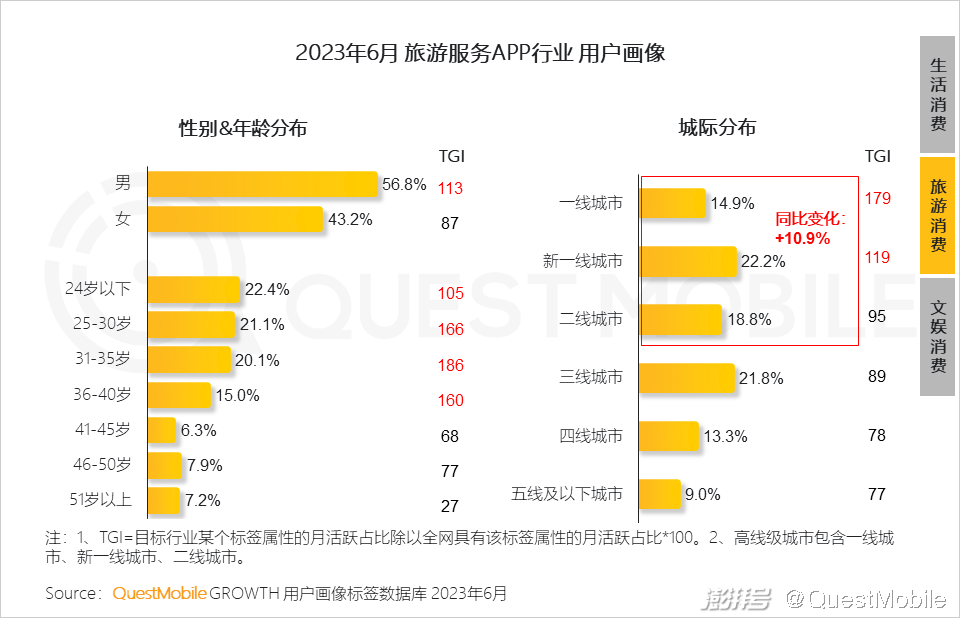

2.12 “特种兵”式旅游持续火热下,40岁以下高线级男性成为规划各大网红打卡路线的主力军

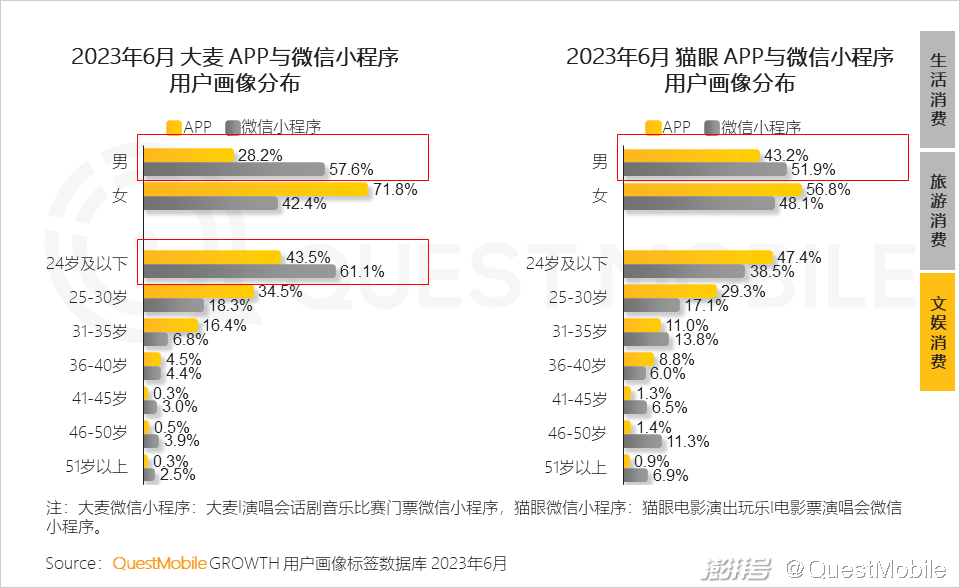

2.13 明星演唱会举办,热门电影上映,推动人们线上购票活跃,电影演出行业各头部APP规模全线增长

2.14 典型文娱类APP与小程序协同发展覆盖多元用户,小程序为其APP拉新男性用户;此外,在演唱会热度持续升温中,大麦微信小程序还调动更多24岁以下年轻人活跃

3、移动购物领域3.1 移动购物APP行业

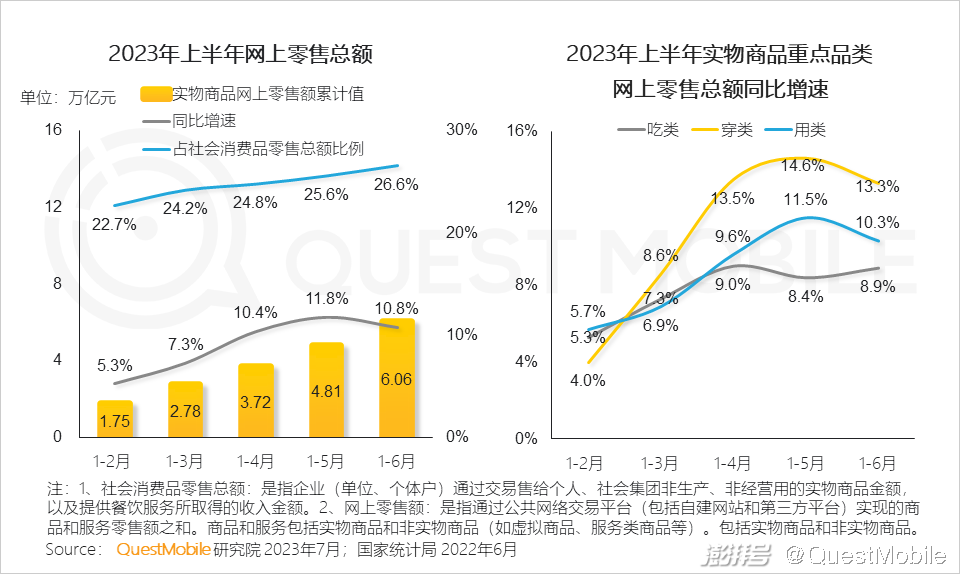

Ⅰ. 网络购物持续为国民消费贡献助力,2023年上半年,平均每百元消费,有超过26.6元通过线上进行交易

受618大促等因素刺激影响,全年实物网上零售累计突破6.06万亿元,增长表现突出,达到10.8%;细分看,吃、穿、用类商品的线上销售,均得以明显提升。

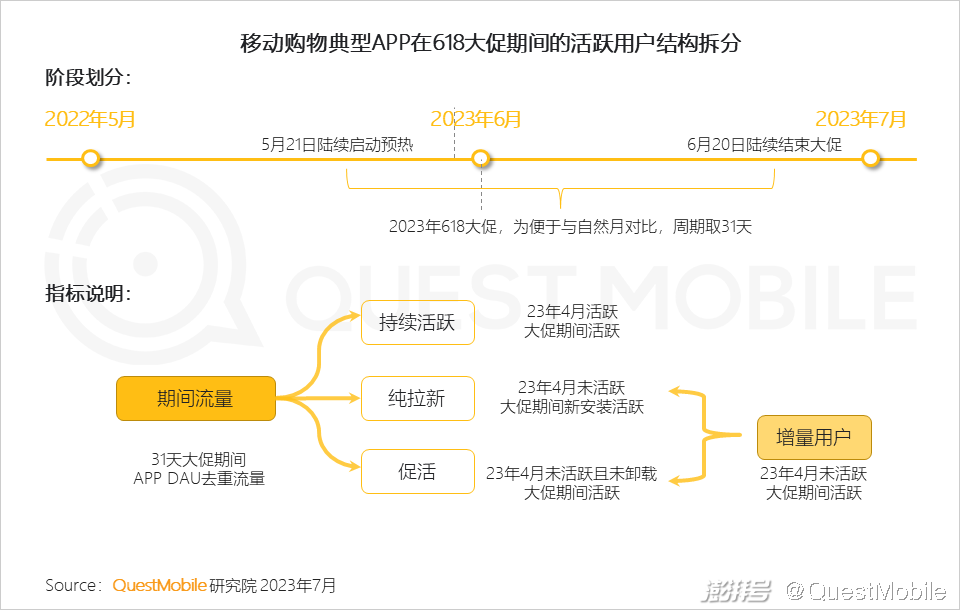

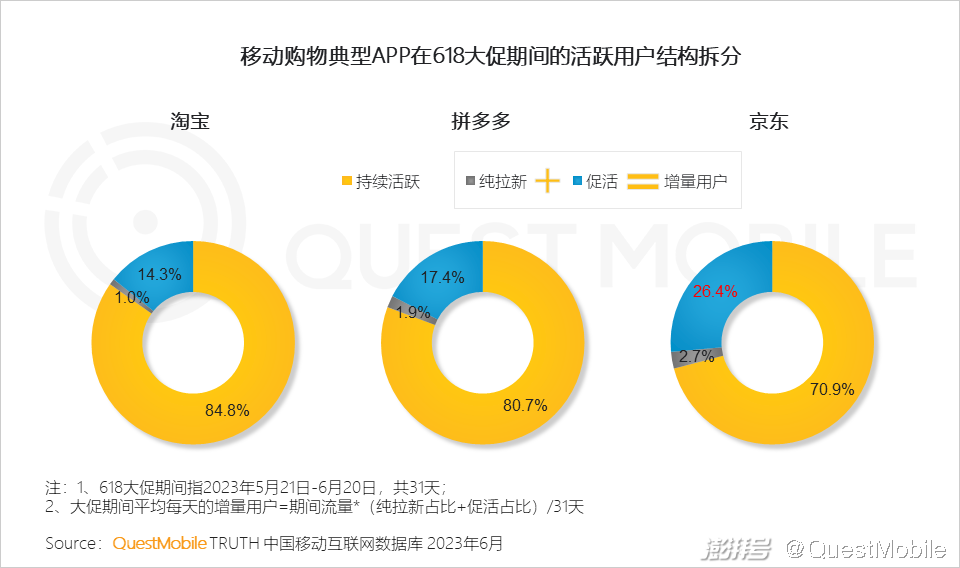

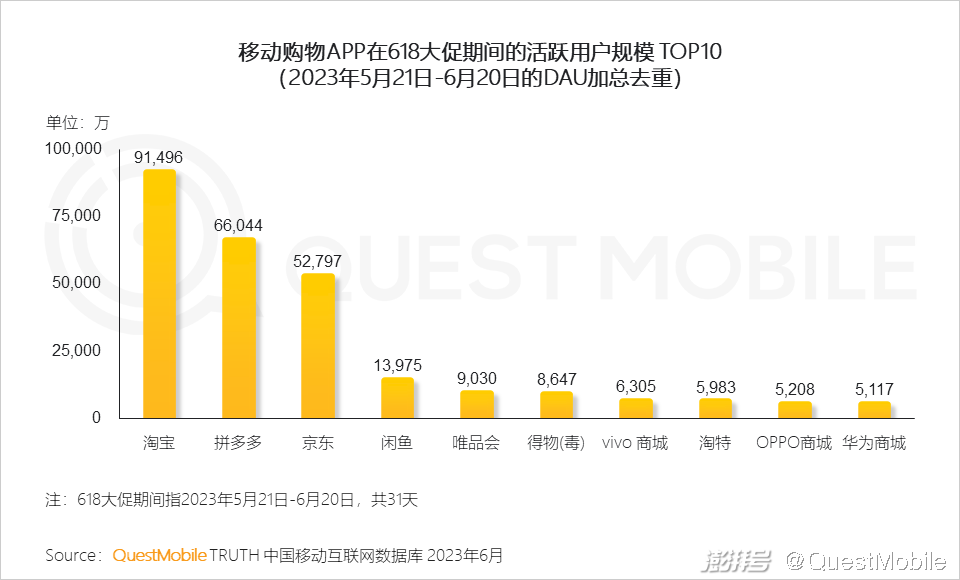

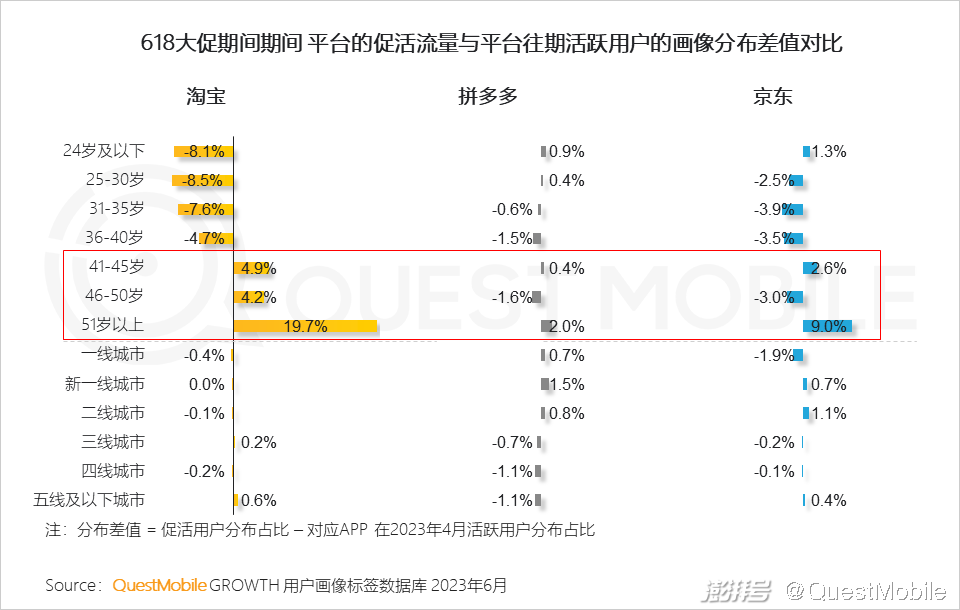

Ⅱ. 618大促战线常态化“拉长”,从流量结构看,大促能够有效的为电商平台带来拉新促活效果;作为618主场,京东实现了对更多沉默用户的再次唤醒

大促期间,淘宝、拼多多、京东平均每天分别获得450万、411万和495万的增量用户。

Ⅲ. 年中大促期间,头部平台依旧获得主体流量,此外,随着国产终端厂商推陈出新,并依托存量移动设备流量池,vivo、OPPO、华为等旗下自建垂直平台,亦获得5千万以上的去重流量

Ⅳ. 相较往期活跃用户,营销大促凭价格优惠,可进一步有效刺激中老年沉默用户的重新唤醒使用

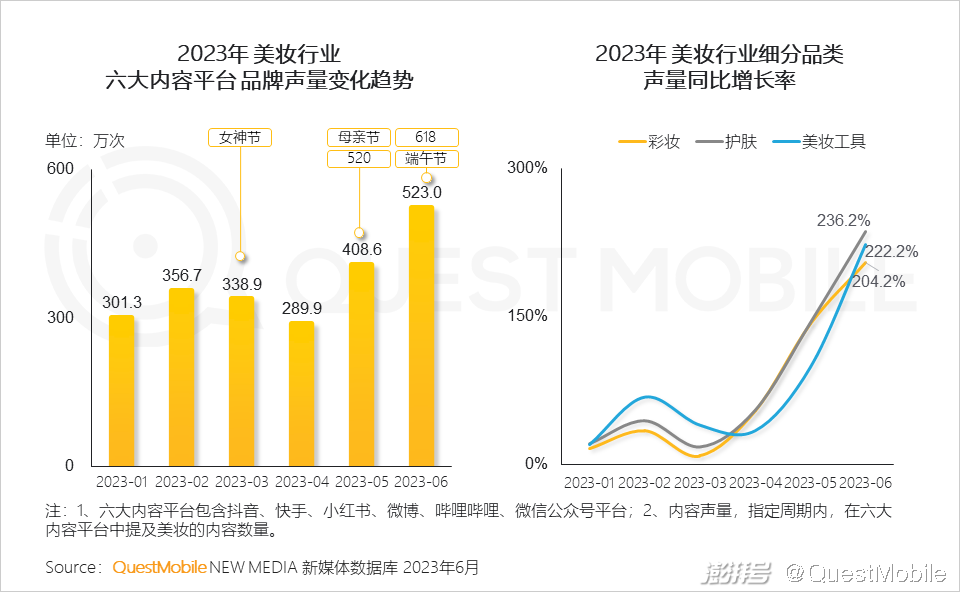

3.2 美妆行业Ⅰ. 美妆行业 - 在女神节、母亲节、520,尤其618大促节点加持下,各美妆品类呈现积极健康增长

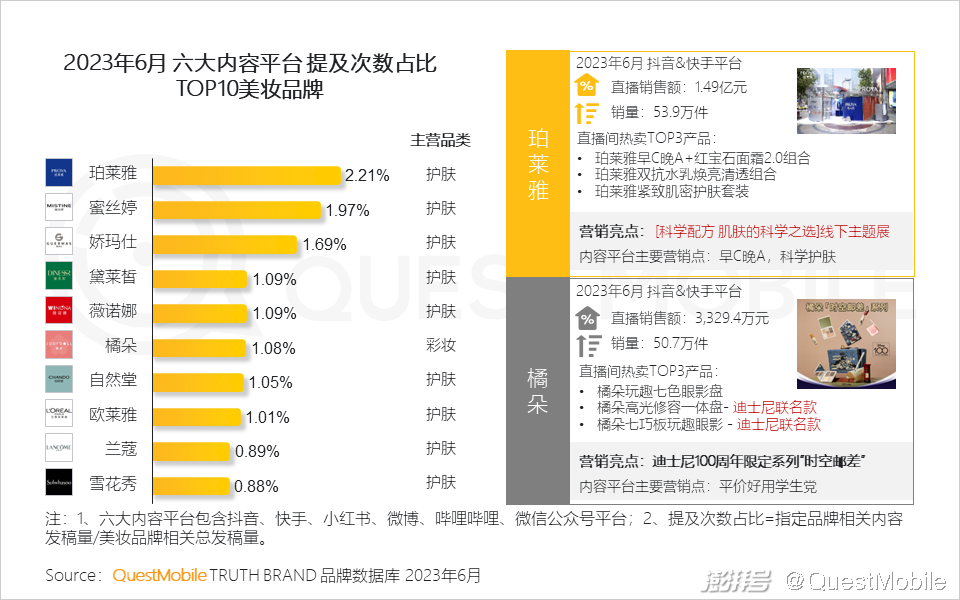

Ⅱ. 美妆行业 - 护肤品牌占据声量高点,而彩妆品牌跻身前列者凤毛菱角;美妆品牌各显其能,大促期间除优惠外,通过跨界IP联名、线下主题展等,赋予品牌更丰富的内涵,增强对消费者的磁吸力

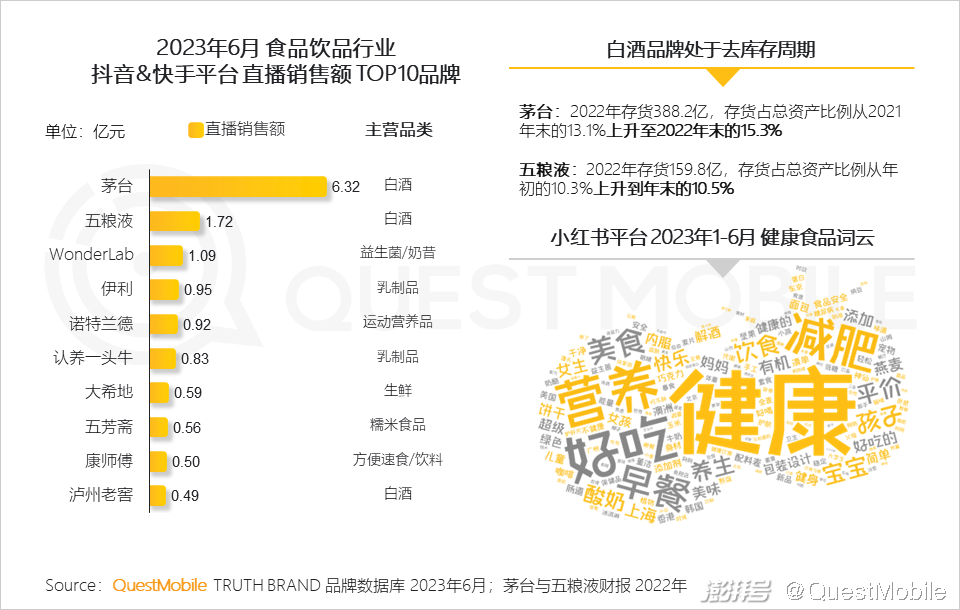

3.3 食品饮品行业Ⅰ. 食品饮品行业 - 消费情绪回暖,食品饮品在用户间热度与产品消费转化在年中均有显著回升,体现经济复苏带来的消费活跃度

Ⅱ. 食品饮品行业 - 6月酒类销售淡季期间,白酒品牌正值去库存周期,以价换量,销售表现亮眼;同时消费者对健康食品关注度上升,除乳制品外,主营运动营养品,益生菌的品牌销售跻身前列

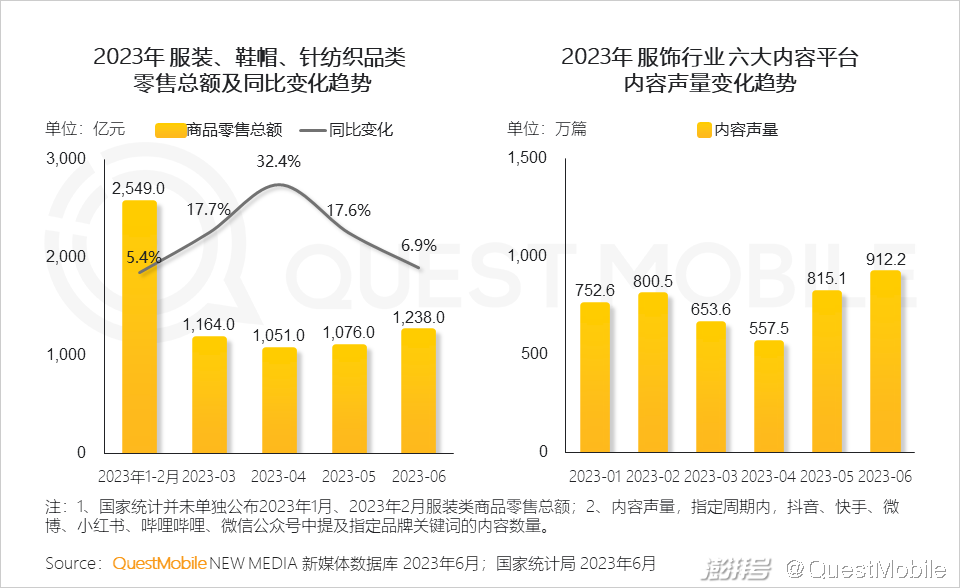

3.4 服饰行业Ⅰ. 服饰行业 - 服饰行业逐步复苏,零售总额相比去年增长明显,4月同比增幅达32.4%,同时在内容平台的热度也维持较高水平

Ⅱ. 服饰行业 - 围绕品牌销售转化,服饰品牌深化各自的新媒体平台带货策略,持续驱动品牌增长,如耐克借力达人带货,斐乐深耕品牌自播

4、汽车消费领域

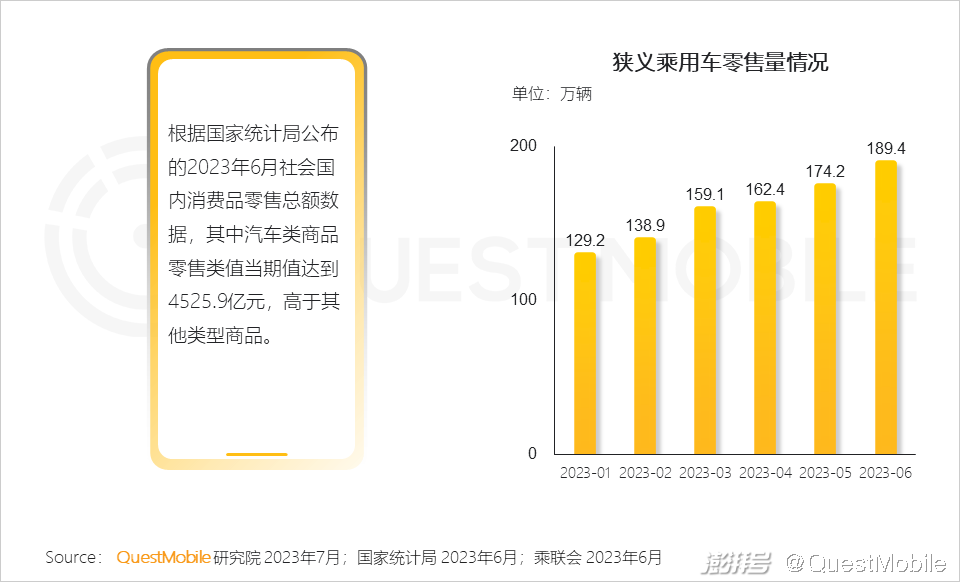

4.1 汽车消费依旧占据居民消费的首位,乘用车销量保持增长,6月乘用车销量接近190万辆

4.2 乘用车市场销量的增长,刺激汽车品牌私域流量规模的提升;智能汽车APP行业活跃用户规模长期保持35%以上的同比增长

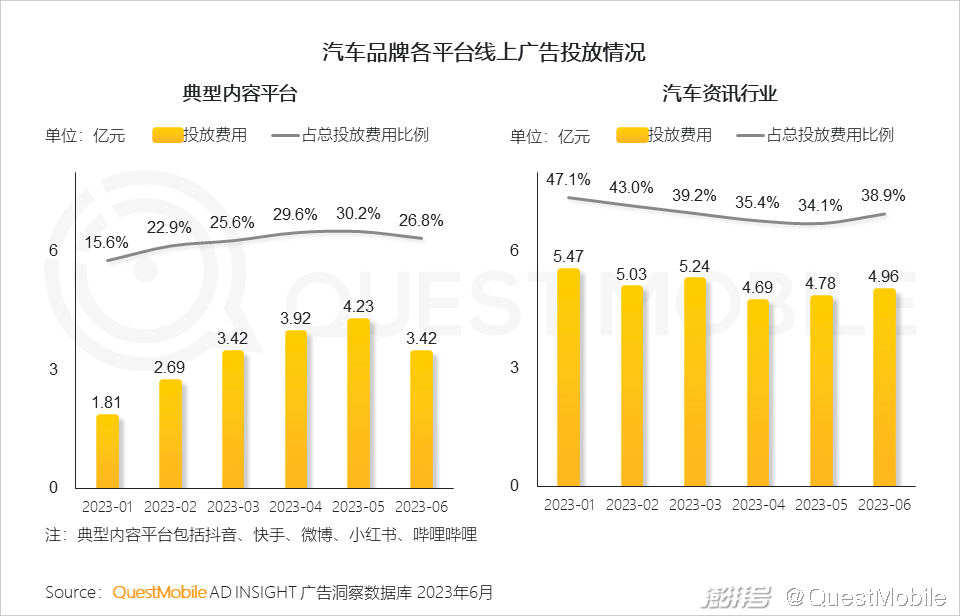

4.3 私域流量的增长离不开汽车品牌营销手段的变化,从粗暴的买量逐渐向精细化获客过度;从广告投放到垂媒营销,汽车品牌开始强调DTC的营销模式

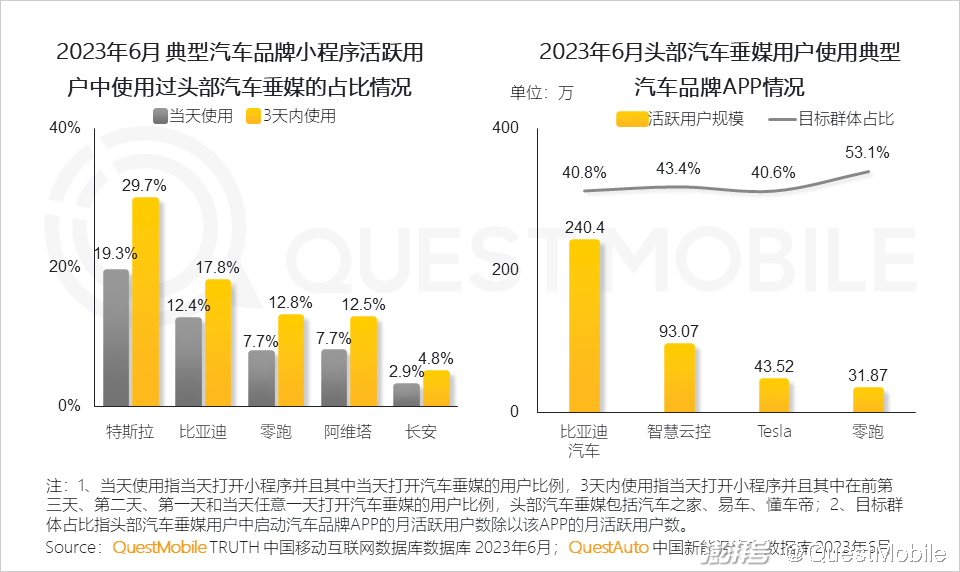

4.4 现阶段,汽车品牌私域用户的主要引流来源阵地集中在汽车垂媒,部分汽车品牌私域用户中,到访头部汽车垂媒后超过10%用户在3天之内流转到小程序私域,有40%以上的汽车品牌APP私域用户在1个月内到访过汽车垂媒

根据QuestAuto的数据显示,2023年6月,特斯拉小程序的活跃用户中有29.7%在3天内使用过汽车垂媒APP,有19.3%在当天使用过汽车垂媒APP。

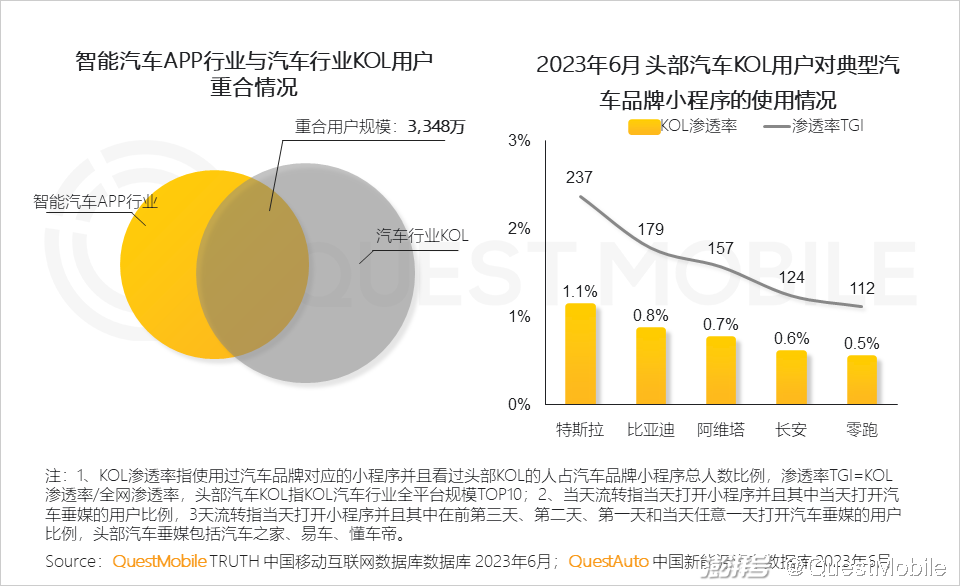

4.5 汽车品牌的APP私域与汽车行业KOL之间的重合流量池规模已达到数千万;从TGI上看,汽车品牌的小程序私域用户对汽车KOL内容有着较高偏好,内容平台对品牌私域用户的引流影响和效果正逐步加深

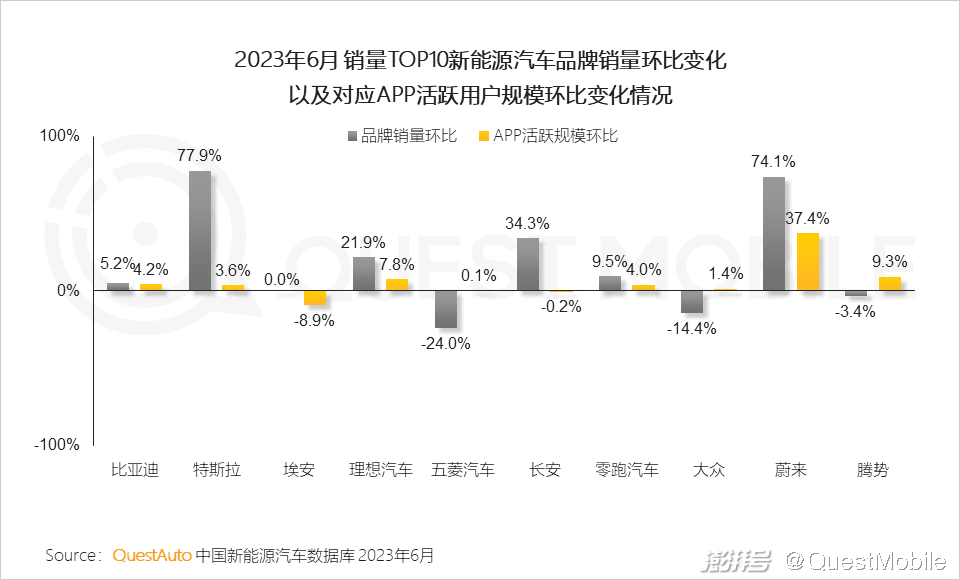

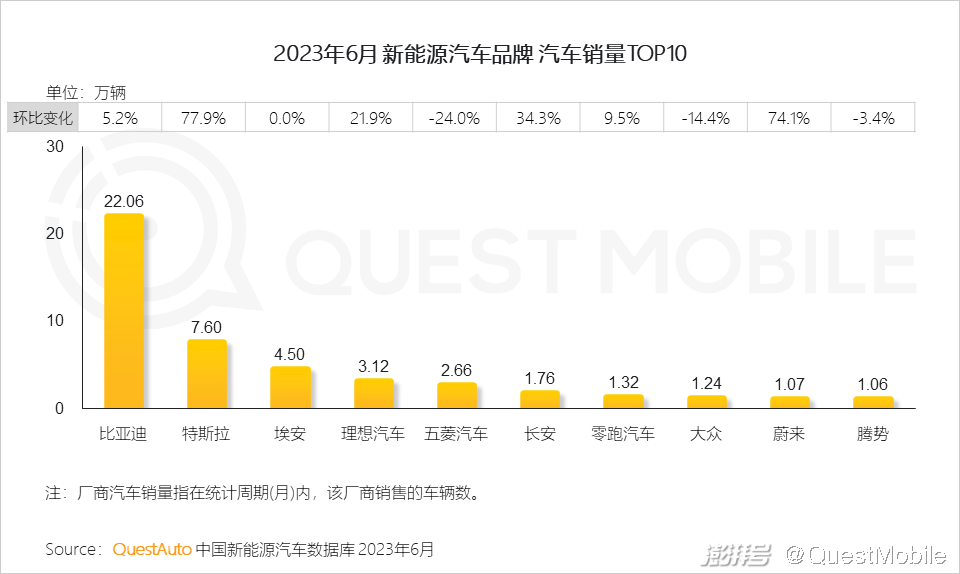

4.6 新能源汽车市场持续发展,各大品牌抢占市场,其中比亚迪已取得市场领先优势,6月销量超过22万辆

根据QuestAuto的数据显示,2023年6月,特斯拉、蔚来销量环比变化超过70%,较5月销量增长明显。

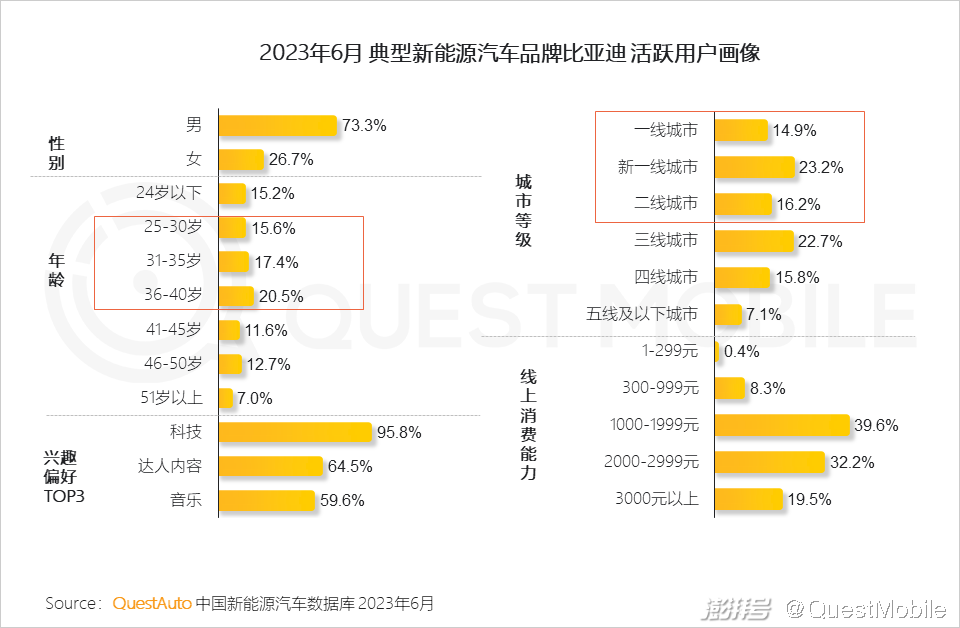

4.7 比亚迪汽车用户集中在25岁至40岁之间的中青年,更多的位于二线及上城市

4.8 销量的强势表现也有助于刺激品牌私域流量的增长,部分新能源汽车品牌私域增长明显

4.9 多数头部销量新能源汽车品牌的销售增速大于私域流量增速,新能源汽车私域平台的营销属性仍处于发力初期 ,品牌需加强私域营销,进一步深挖存量用户的线上价值